Fondsen Focus

![[Main Media] [Flash Note] [CP] Coloured buildings Carmignac Patrimoine](https://carmignac.imgix.net/uploads/article/0001/05/7dbc9184f5a55630cf58e292377f78eb1c2de428.jpeg?auto=format%2Ccompress)

Carmignac Patrimoine: beleggingen spreiden over de hele kapitaalstructuur – een pleidooi

- Gepubliceerd

-

Lengte

3 minuten leestijd

In feite positioneren we ons waar de risico-rendementsverhouding voor ons het gunstigst lijkt

Assetallocatiefondsen zijn kant-en-klare oplossingen voor cliënten die op zoek zijn naar een gediversifieerde portefeuille met beleggingen in verschillende activaklassen.

Cliënten verwachten van zulke fondsen een evenwichtige verdeling tussen aandelen en obligaties, met contanten als de variabele waarde. Daardoor worden dergelijke fondsen vaak als twee afzonderlijke beleggingen gezien. Dat beeld ligt met name voor de hand als er bij het fonds twee fondsbeheerders met ieder zijn of haar eigen expertise aan het roer staan.

Een assetallocatiefonds kan zich echter duidelijk onderscheiden als de fondsbeheerders een holistische visie op de portefeuilles koesteren en zonder beperkingen op elkaars inzichten voortbouwen.

Hoe het diversificatieproces van Carmignac Patrimoine zich onderscheidt

Het fondsbeheer is in gezamenlijke handen van Rose Ouahba en David Older, die zich er uitgebreid over hebben gebogen hoe de verschillende componenten van het fonds wat risiconiveau betreft in elkaar passen en hoe ze de verschillende relevante rendementsbronnen optimaal kunnen benutten. Om die reden is nauwe samenwerking tussen de aandelen- en obligatieteams essentieel.

De assetallocatie en het risicobeheer optimaliseren tussen aandelen & vastrentende waarden

Aangezien de coronacrisis enorme verstoringen op de kredietmarkt heeft teweeggebracht, was het niet meer dan logisch dat we onze blootstelling wilden afdekken. We maakten daarvoor gebruik van kredietderivaten, maar om nóg flexibeler te zijn, hebben we de bèta van onze kredietportefeuille gedeeltelijk afgedekt met een aantal short-posities op Europese aandelenindexen. Dergelijke indexen zijn in dalende markten namelijk sterk gecorreleerd met vastrentende waarden en bovendien zijn posities daarin uiterst liquide en eenvoudig aan te kopen.

Beleggingen bottom-up spreiden over de kapitaalstructuur

Om de conjunctuurgevoeligheid van Carmignac Patrimoine geleidelijk op te voeren, hebben we in april/mei een nieuwe thematische portefeuille samengesteld met effecten die van de heropende economieën zullen profiteren. De volledige reisbranche werd overspoeld door een verkoopgolf en daardoor is er voor een aantal emittenten een uitstekend instapmoment aangebroken. Zulke bedrijven zijn aan beide zijden van de balans echter niet per se aantrekkelijk.

-

Bron: Carmignac, Bloomberg, 30/09/2020

De samenstelling van de portefeuille kan worden gewijzigd. -

Zo zijn luchtvaartmaatschappijen bijvoorbeeld zwaar getroffen door de crisis en hun winstgevendheid lijdt extra door hun zware focus op activa en hoge schuldenlast. Aandelenbeleggers staan daarom niet te popelen om in zulke bedrijven te beleggen en we hebben in maart 2020 dan ook besloten onze posities van de hand te doen.

Bron: Carmignac, Bloomberg, 30/09/2020. De samenstelling van de portefeuille kan worden gewijzigd.

De vele materiële activa (namelijk vliegtuigen) doen echter dienst als zekerheid voor de financiering die ze ophalen, waardoor ons kredietteam erop vertrouwt dat ze hun schulden kunnen herfinancieren en op middellange termijn kunnen afbetalen. Bij de aandelen gaat onze voorkeur uit naar bedrijven met relatief weinig activa, zoals het toonaangevende Spaanse softwareplatform voor reistickets.

De sectorallocatie optimaliseren over de kapitaalstructuur

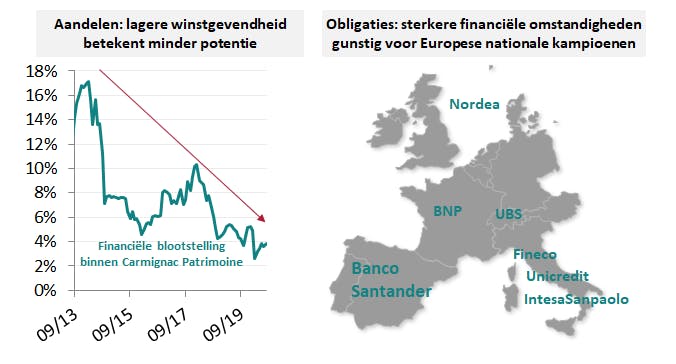

Jarenlange financiële repressie heeft de rentes extreem laag gehouden, wat een forse deuk heeft achtergelaten in de winstgevendheid van banken. Ondertussen zijn banken door striktere regelgeving gedwongen hun Core Tier 1-ratio te verhogen (een belangrijke maatstaf van de financiële kracht van een bank die als onderdeel van het Bazel III-akkoord werd ingevoerd), waardoor ze beter zijn opgewassen tegen systeemrisico's.

-

Bron: Carmignac, Bloomberg, 30/09/2020

De samenstelling van de portefeuille kan worden gewijzigd. -

Op basis daarvan hebben we onze blootstelling aan bancaire aandelen in de loop der jaren drastisch verlaagd (wat aandelen betreft zoeken we juist naar disruptie: dat vinden we bij fintech).

Bron: Carmignac, Bloomberg, 30/09/2020. De samenstelling van de portefeuille kan worden gewijzigd.

We hebben in plaats daarvan belegd in achtergestelde obligaties van Europese banken die stevig in het zadel zitten (zogenaamde nationale kampioenen), omdat we ervan uitgaan dat de fiscale en monetaire steun aanhoudt.

Sinds begin dit jaar noteert de A EUR-aandelenklasse van Carmignac Patrimoine een rendement van +7,8%, tegenover de +2,6% van de referentie-indicator1. De aandelenklasse presteerde sinds begin dit jaar beter dan 96% van de referentiegroep2.

Carmignac Patrimoine A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | +8.81 % | +0.72 % | +3.88 % | +0.09 % | -11.29 % | +10.55 % | +12.40 % | -0.88 % | -9.38 % | +2.20 % | +7.06 % |

| Referentie-indicator | +15.97 % | +8.35 % | +8.05 % | +1.47 % | -0.07 % | +18.18 % | +5.18 % | +13.34 % | -10.26 % | +7.73 % | +5.28 % |

Scroll rechts om de volledige tabel te zien

| 3 jaar | 5 jaar | 10 jaar | |

|---|---|---|---|

| Carmignac Patrimoine A EUR Acc | -1.70 % | +2.69 % | +1.93 % |

| Referentie-indicator | +2.59 % | +5.21 % | +6.39 % |

Scroll rechts om de volledige tabel te zien

Bron: Carmignac op 28/06/2024

| Instapkosten : | 4,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion rekent geen instapkosten. De persoon die u het product verkoopt, informeert u over de daadwerkelijke kosten. |

| Uitstapkosten : | Wij brengen voor dit product geen uitstapkosten in rekening. |

| Beheerskosten en andere administratie - of exploitatiekos ten : | 1,51% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar. |

| Prestatievergoedingen : | 20,00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is. |

| Transactiekosten : | 0,63% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen. |

1 50% MSCI ACWI (USD) (herbelegde netto-dividenden) + 50% Citigroup WGBI All Maturities (EUR). Per kwartaal geherbalanceerd. 2 EAA Fund EUR Moderate Allocation Bron: Carmignac, Bloomberg, 04/11/2020. Rendement van de A EUR acc-aandelenklasse. In het verleden behaalde resultaten zijn niet noodzakelijk een indicatie voor toekomstig rendement. Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen. Rendement na aftrek van kosten (exclusief eventueel door de distributeur in rekening gebrachte instapkosten). © 2020 Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document: is eigendom van Morningstar en/of zijn gegevensleveranciers, mag niet worden gekopieerd of verspreid en is niet gegarandeerd nauwkeurig, volledig of actueel. Noch Morningstar, noch zijn gegevensleveranciers zijn aansprakelijk voor schade of verlies ten gevolge van het gebruik van deze informatie.

Carmignac Patrimoine E EUR Acc

Het indicator kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden.

Aanbevolen minimale beleggingstermijn

Laagste risico Hoogste risico

Risico's die in de indicator niet voldoende in aanmerking worden genomen:

KREDIETRISICO: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

TEGENPARTIJRISICO: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

Inherente risico's:

AANDELENRISICO: Risico dat aandelenkoersschommelingen, waarvan de omvang afhangt van externe economische factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, het rendement beïnvloeden.

RENTERISICO: Renterisico houdt in dat door veranderingen in de rentestanden de netto-inventariswaarde verandert.

KREDIETRISICO: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

VALUTARISICO: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van de ICBE.

RISICO VAN KAPITAALVERLIES: Dit deelbewijs/deze aandelenklasse biedt geen garantie voor of bescherming van het belegde kapitaal. U ontvangt mogelijk niet het volledige belegde bedrag terug.

Meer informatie over de risico's van het deelbewijs/de aandelenklasse is te vinden in het prospectus, met name in hoofdstuk "Risicoprofiel", en in het document met essentiële beleggersinformatie.