Driemaandelijkse Verslag

Carmignac Sécurité : Brief van de Fondsbeheerder

In het derde kwartaal van 2021 trotseerde Carmignac Sécurité de tegenwind op de obligatiemarkt met een rendement van +0,14%, terwijl de referentie-indicator met -0,08% negatief rendeerde¹ (ICE BofA ML Euro All Government Index (EUR) 1-3-jaars). Dankzij een flexibele beleggingsaanpak en een bedachtzame portefeuillesamenstelling konden we de stijgende rente goed aan.

-

+0.14%Rendement van Carmignac Sécurité

in het derde kwartaal van 2021 voor de aandelenklasse A EUR.

-

-0.08%Rendement van de referentie-indicator

in het derde kwartaal van 2021 voor ICE BofA ML 1-3 jaar EUR, alle overheidsindexen (EUR).

-

+0.69%Rendement van het fonds Year to date

vs. -0.44% voor de referentie-indicator.

De obligatiemarkt vandaag

In het derde kwartaal zette de trend van de 'heropening van de economie' zich verder door in de ontwikkelde landen naarmate deze de pandemie beter onder controle kregen. Dat liep echter niet altijd van een leien dakje. De spaarquotes zijn abnormaal hoog voor een weer aantrekkende economie (een bijwerking van de ongekende inkomenssteun uit overheidsprogramma's), zodat de consumptieve bestedingen de hoogte zijn ingeschoten. Tegelijkertijd ontstonden er meer en meer knelpunten in de uiteenlopende terreinen als de toeleverketen voor halfgeleiders (waardoor de fabricage van nieuwe auto's stokte) en het arbeidsaanbod, alweer een ongewone ontwikkeling in pas herstellende economieën.

Deze vege tekenen hebben de prijzen zo sterk doen aantrekken dat de inflatie in de ontwikkelde landen weer op een niveau staat dat we in tijden niet hebben gezien.** En daarom moesten de centrale banken – die allereerst voor prijsstabiliteit moeten zorgen – vasthouden aan hun buitensporige verruimingsbeleid, ook al leken de bbp-groei (groei van het bruto binnenlands product) en de inflatie eerder te vragen om een verkrapping van het beleid.** De reden die ze daarvoor opgeven is dat de huidige inflatie van korte duur zal zijn. Aan de consumptiehausse, beweren ze, komt weldra een einde, de toeleverketens zullen zich normaliseren en het basiseffect van de lockdowns zal op den duur verdwijnen, waardoor de inflatie binnen een jaar weer zal zijn gedaald. De lessen uit 2013 en 2018 – toen de effectenaankopen werden teruggeschroefd en de rentes te snel en te abrupt werden verhoogd, zodat de brede economie de schok niet aankon – hebben de centrale bankiers bijzonder terughoudend gemaakt bij het intrekken van hun huidige monetair verruimingsbeleid. De nominale rente is in het derde kwartaal amper in beweging gekomen (tienjaarspapier noteert -0,20% in Duitsland en 0,83% in Italië), maar door de hogere inflatieverwachtingen is de reële rente naar de laagste stand ooit weggezakt (de Duitse tienjaarsrente tot bijna -2%)².

De lessen uit 2013 en 2018 hebben centrale bankiers uiterst terughoudend gemaakt met het intrekken van hun huidige easy-money beleid

De onrust op de Chinese vastgoedmarkt en het potentieel nadelige effect van stijgende grondstoffenprijzen hadden blijkbaar evenmin gevolgen voor de risicopremies, die het afgelopen kwartaal stabiel zijn gebleven. Bedrijfsobligaties van beleggingskwaliteit (investment grade) sloten het derde kwartaal af met een gemiddeld rendement van 0,34%, wat ruwweg overeenkomt met het niveau van drie maanden voordien. Achtergestelde bankobligaties genereerden het afgelopen kwartaal weer een positief rendement. De spreads zijn wat ingelopen, zodat we bovenop de hoge opbrengst van onze carry-strategie ook kapitaalwinst konden boeken.

Portefeuillespreiding

We hebben het afgelopen kwartaal geen noemenswaardige wijzigingen in onze blootstelling aan bedrijfsobligaties aangebracht. Het fonds is goeddeels belegd in bedrijfsobligaties met looptijden van minder dan zeven jaar (een segment met veel carry en slechts weinig durationrisico). Ook hebben we na onze aankopen van het tweede kwartaal onze posities in collateralised loan obligations (CLO's) niet meer herschikt.

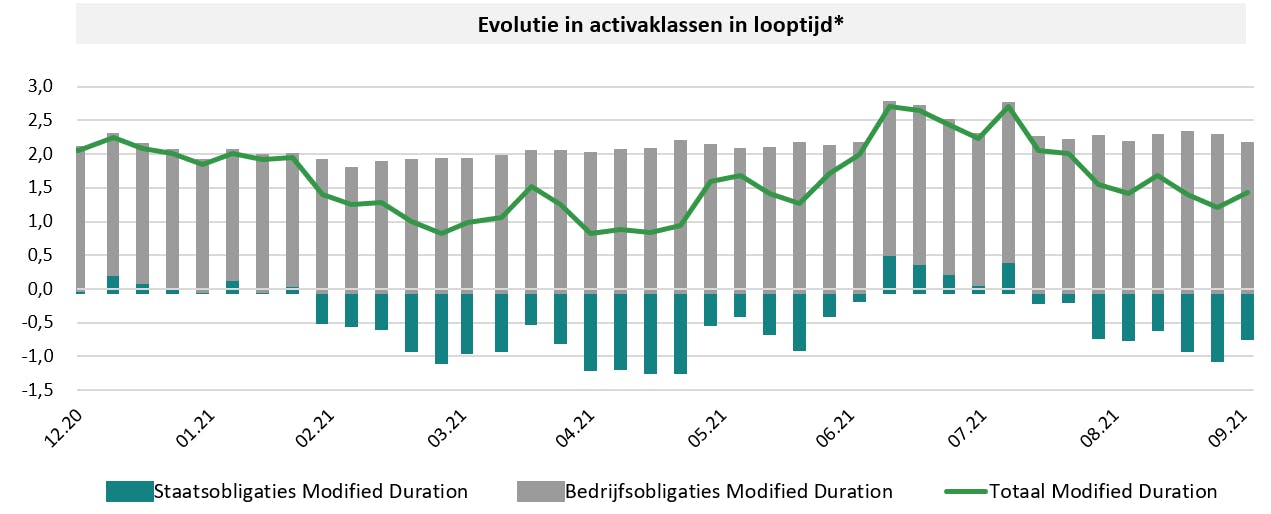

Hoewel er in het derde kwartaal heel weinig is veranderd aan onze bedrijfsobligatieportefeuille, hebben we ingrijpende maatregelen genomen om onze modified duration te beheren. Om te beginnen verhoogden we die in de eerste helft van juli van 1,6 tot 2,7 jaar. Daartoe schroefden we onze verkoopposities in Brits schuldpapier terug en versterkten we onze posities in staatsobligaties van "semi-kernlanden" uit de eurozone. Vervolgens gooiden we het roer om en brachten we de duration van de portefeuille terug door geleidelijk uit onze posities in Italiaans staatspapier te stappen. Discussies over de geplande en voor maart 2022 verwachte beëindiging van het pandemie-noodaankoopprogramma (PEPP) van de Europese Centrale Bank zouden de eurolanden met een hogere schuldenlast kunnen verzwakken omdat ze momenteel meer hebben aan de regelmatige obligatie-aankopen van de centrale bank dan aan negatieve reële rentes. Om soortgelijke redenen verlaagden we begin augustus onze blootstelling aan Roemeense staatsobligaties. We bleven tot het eind van het kwartaal de duration verlagen door staatsobligaties van Italië en vervolgens van de kernlanden (de VS, het VK en Frankrijk) van de hand te doen. Tegen eind september was onze blootstelling aan Italiaans papier vrijwel 0 en was de algehele modified duration van de portefeuille teruggebracht tot 1,3, een iets lager niveau dan eind juni.

Bron: Carmignac, 30/09/2021

*Inclusief derivaten

Vooruitzichten

Hoe de centrale banken zullen reageren op de huidige inflatoire druk is nog verre van duidelijk. Hoewel ze ervan overtuigd lijken dat het probleem van voorbijgaande aard is en erop wijzen dat het economisch herstel wordt veroorzaakt door aanvoertekorten, zou elk teken van langer aanhoudende inflatie een stopzetting van de huidige supercyclus van lagerentebeleid kunnen bespoedigen. Aangezien toenemende onzekerheid en wisselende cycli op de financiële markten vaak volatiliteit teweegbrengen, zal het beheer van Carmignac Sécurité de komende maanden nog steeds heel wat flexibiliteit vereisen. We hebben onze kasmiddelen dan ook uitgebreid tot bijna 9% van de portefeuille. Ook hebben we blootstelling aan het thema inflatie in de eurozone verworven door inflatiegekoppelde tienjaarsobligaties en swaps uit het vijfjaarssegment te kopen. Dat levert ons goedkope afdekkingsposities op voor het geval dat een opflakkering van de inflatie nadelig zou blijken voor onze bedrijfsobligatieportefeuille. Ten slotte beschikken we over kredietbescherming in de vorm van een mandje van CDS'en, die goed zijn voor 5% van het fondsvermogen.

¹Referentie-indicator: ICE BofA 1-3 Year All Euro Government Index (met herbelegde coupons).

²Bron: Carmignac, Bloomberg, per 30/09/2021 Rendement van de A EUR acc-aandelenklasse.

Tot 31 december 2020 was de referentie-indicator de Euro MTS 1-3 Year. Risicoschaal uit de EBI (Essentiële Beleggersinformatie). Risico 1 betekent niet dat de belegging zonder risico is. Deze indicator kan in de loop van de tijd veranderen. Rendement van de A EUR acc-aandelenklasse. In het verleden behaalde resultaten zijn niet per se een indicatie voor toekomstig rendement. Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen. Rendement na aftrek van kosten (exclusief eventueel door de distributeur in rekening gebrachte instapkosten).

Carmignac Sécurité AW EUR Acc

Het indicator kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden.

Aanbevolen minimale beleggingstermijn

Laagste risico Hoogste risico

Risico's die in de indicator niet voldoende in aanmerking worden genomen:

KREDIETRISICO: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

TEGENPARTIJRISICO: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

RISICO IN VERBAND MET HET GEBRUIK VAN DERIVATEN: deze producten gaan gepaard met specifieke risico's van verlies.

LIQUIDITEITSRISICO: Risico dat tijdelijke marktverstoringen de prijzen beïnvloeden waartegen een ICBE zijn posities kan vereffenen, innemen of wijzigen.

Inherente risico's:

RENTERISICO: Renterisico houdt in dat door veranderingen in de rentestanden de netto-inventariswaarde verandert.

KREDIETRISICO: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

VALUTARISICO: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van de ICBE.

RISICO VAN KAPITAALVERLIES: Dit deelbewijs/deze aandelenklasse biedt geen garantie voor of bescherming van het belegde kapitaal. U ontvangt mogelijk niet het volledige belegde bedrag terug.

Meer informatie over de risico's van het deelbewijs/de aandelenklasse is te vinden in het prospectus, met name in hoofdstuk "Risicoprofiel", en in het document met essentiële beleggersinformatie.

Carmignac Sécurité AW EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Sécurité AW EUR Acc | +1.69 % | +1.12 % | +2.07 % | +0.04 % | -3.00 % | +3.57 % | +2.05 % | +0.22 % | -4.75 % | +4.06 % | +2.34 % |

| Referentie-indicator | +1.83 % | +0.72 % | +0.30 % | -0.39 % | -0.29 % | +0.07 % | -0.15 % | -0.71 % | -4.82 % | +3.40 % | +0.34 % |

Scroll rechts om de volledige tabel te zien

| 3 jaar | 5 jaar | 10 jaar | |

|---|---|---|---|

| Carmignac Sécurité AW EUR Acc | +0.36 % | +1.01 % | +0.71 % |

| Referentie-indicator | -0.53 % | -0.48 % | -0.12 % |

Scroll rechts om de volledige tabel te zien

Bron: Carmignac op 28/06/2024

| Instapkosten : | 1,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion rekent geen instapkosten. De persoon die u het product verkoopt, informeert u over de daadwerkelijke kosten. |

| Uitstapkosten : | Wij brengen voor dit product geen uitstapkosten in rekening. |

| Beheerskosten en andere administratie - of exploitatiekos ten : | 1,11% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar. |

| Prestatievergoedingen : | Er is geen prestatievergoeding voor dit product. |

| Transactiekosten : | 0,24% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen. |