Rapport Trimestriel

Carmignac Sécurité : La Lettre du Gérant

Au cours du troisième trimestre 2021, Carmignac Sécurité a résisté aux turbulences des marchés obligataires en affichant une performance de +0,14% contre une performance négative de -0,08% pour son indicateur de référence¹ (ICE BofA ML 1-3 years Euro All Government Index (EUR)). Une approche d'investissement flexible et une construction de portefeuille prudente nous ont permis de prendre la hausse des rendements à bras le corps.

-

+0,14%Performance de Carmignac Sécurité

au 3ème trimestre 2021 pour la part A EUR Acc.

-

-0,08%Performance de l’indicateur de référence

au 3ème trimestre 2021 pour ICE BofA 1-3 ans Euro All Government Index (EUR) (coupons réinvestis).

-

+0,69%Performance du Fonds depuis le début de l’année

versus -0,44% pour son indicateur de référence.

Le marché obligataire aujourd'hui

Dans les pays développés, le troisième trimestre a confirmé la réouverture des économies, permise par l’amélioration de la situation sanitaire. Cette réouverture ne se fait cependant pas sans à-coup : les taux d’épargne sont paradoxalement très élevés pour une fin de crise économique (conséquence des plans de soutien sans précédent de la part des gouvernements) permettant à la consommation de rebondir très fortement. Des goulots d’étranglement apparaissent un peu partout, que ce soit au niveau des produits (cas, par exemple, des semi-conducteurs dont la pénurie bloque la fabrication de voitures neuves) ou au niveau de la main-d’œuvre (ce qui est aussi inusuel en sortie de crise économique).

Ces dysfonctionnements entrainent des pressions sur les prix, amenant les taux d’inflation sur des niveaux oubliés par les économies développées. Les Banques Centrales, garantes de la stabilité des prix, se retrouvent à devoir défendre des politiques toujours très accommodantes alors même que la croissance et les niveaux d’inflation pourraient facilement justifier d’un resserrement marqué de leurs politiques. Les raisons invoquées portent sur le caractère transitoire d’une telle inflation : la frénésie de consommation devrait se calmer, l’offre se rétablir et les effets de base dus aux confinements disparaitre et contribuer à une modération de l’inflation d’ici 1 an. Les leçons de 2013 et de 2018 où l’arrêt des achats et la hausse des taux avaient été trop rapides et/ou trop mal préparés pour être absorbés par l’économie réelle, les rendent particulièrement prudentes dans le retrait actuel de leur politique accommodante. Au total sur le trimestre, les taux nominaux n’ont que peu varié (le taux à 10 ans allemand à -0,20%, l’Italie à 0,83%) mais la hausse des anticipations d’inflation a amené les taux réels sur des niveaux historiquement bas (taux réel à 10 ans allemand proche de -2%)².

Les leçons de 2013 et de 2018 rendent les Banques centrales particulièrement prudentes dans le retrait actuel de leur politique accommodante

Les marges de crédit n’ont que peu varié au cours du trimestre, ignorant largement les difficultés du secteur immobilier en Chine ou les effets potentiellement négatifs de la hausse des prix des matières premières. En fin de trimestre, le taux moyen des obligations privées de catégorie « Investment grade » s’établissait à 0,34%, soit sensiblement le même niveau qu’en début de trimestre. Les obligations subordonnées financières ont connu, encore une fois, un trimestre positif, les marges se resserrant légèrement, et permettant à la classe d’actifs d’ajouter au portage très positif des gains en capital.

Allocation du portefeuille

Carmignac Sécurité n’a pas au cours de la période procédé à de grands changements au sein de son exposition crédit. Le fonds garde une allocation conséquente sur les obligations privées de maturités inférieures à 7 ans (segment où le portage est suffisant et où le risque de hausse de taux reste assez limité). La composante dettes structurées (CLOs) n’a pas été remaniée après les achats réalisés au cours du second trimestre.

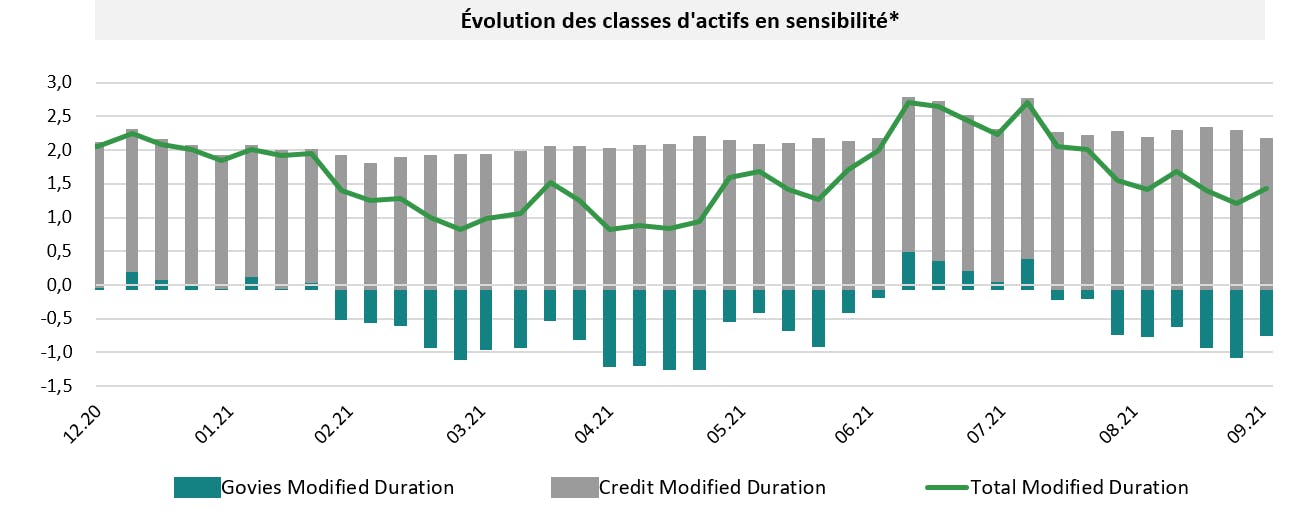

Si la partie crédit n’a fait l’objet que de très peu de changements au cours de ce trimestre, la gestion de la duration a, pour sa part, été centrale. La sensibilité a tout d’abord été augmentée au cours de la première moitié du mois de juillet passant de 1,6 à près de 2,7 mi-juillet. Cette hausse s’est faite par la réduction des positions vendeuses sur les taux britanniques et l’augmentation des positions sur les emprunts d’Etats dits « semi-core » de la zone Euro. Nous avons par la suite choisi de réduire de nouveau la duration via la vente progressive des positions sur les emprunts d’Etat italiens. Les discussions autour de la fin programmée, probablement en mars 2022, du programme d’achat exceptionnel de la Banque Centrale Européenne lié à la pandémie (PEPP) pourraient fragiliser les pays les plus endettés, qui bénéficient aujourd’hui plus des achats réguliers de la banque centrale que de taux absolus négatifs. Dans ce même ordre d’idée, nous avons réduit l’exposition sur la dette roumaine début août. Cette réduction de sensibilité via la vente d’Italie puis de taux « cœur » (Etats-Unis, Royaume-Uni et France) a continué jusqu’à la fin du trimestre. Fin septembre, l’exposition sur les emprunts d’Etat italiens était proche 0 et la sensibilité globale du portefeuille était revenue légèrement sous les niveaux de fin juin à 1,3.

Source : Carmignac, 30/09/2021

*Avec les produits dérivés

Perspectives

La réponse des Banques centrales face aux pressions inflationnistes actuelles reste incertaine. Si celles-ci semblent se concentrer sur leur caractère transitoire et sur le risque que ces goulots d’étranglement posent sur la reprise économique, tout signe d’inflation plus persistante pourrait accélérer la fin du cycle d’hyper accommodation des Banques Centrales. La hausse des incertitudes et les changements de cycle sont souvent volatils sur les marchés financiers, ce qui demandera encore beaucoup de flexibilité dans la gestion de Carmignac Sécurité au cours des prochains mois. Ainsi, le fonds dispose d’une poche de liquidités renforcé, proche de 9%. Le fonds dispose également d’une exposition au thème de l’inflation en zone Euro : tout d’abord, via l’achat d’obligations indexées sur l’inflation sur la zone 10 ans, puis via swap sur la partie 5 ans. Le fonds peut ainsi bénéficier d’une « protection » bon marché en cas de dérapages inflationnistes qui seraient préjudiciables aux expositions crédit du portefeuille. Enfin, le fonds dispose de protections crédit sur un panier de CDS à hauteur de 5% des encours.

¹Indicateur de référence : ICE BofA 1-3 Year All Euro Government (coupons réinvestis).

²Source: Carmignac, Bloomberg au 30/09/2021. Performance de la part A EUR Acc

Jusqu'au 31 décembre 2020, l'indicateur de référence était l'Euro MTS 1-3 ans Échelle de risque du KIID (Key Investor Information Document). Le risque 1 ne signifie pas un investissement sans risque. Cet indicateur peut changer au fil du temps. Les performances passées ne sont pas un indicateur fiable des performances futures. Le rendement peut évoluer, à la hausse ou à la baisse, suite aux fluctuations des devises. Les performances sont nettes de frais (excluant les frais d’entrée prélevés par le distributeur). Code Isin de la part A : FR0010149120

Carmignac Sécurité AW EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUE LIÉ A L'IMPACT DES TECHNIQUES TELLES QUE LES PRODUITS DÉRIVÉS : Risques de fortes pertes liées à ces instruments.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE TAUX D’INTÉRÊT : Risque d'une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CHANGE : Risque lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation de l'OPCVM.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.

Carmignac Sécurité AW EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Sécurité AW EUR Acc | +1.69 % | +1.12 % | +2.07 % | +0.04 % | -3.00 % | +3.57 % | +2.05 % | +0.22 % | -4.75 % | +4.06 % | +2.34 % |

| Indicateur de référence | +1.83 % | +0.72 % | +0.30 % | -0.39 % | -0.29 % | +0.07 % | -0.15 % | -0.71 % | -4.82 % | +3.40 % | +0.34 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Sécurité AW EUR Acc | +0.36 % | +1.01 % | +0.71 % |

| Indicateur de référence | -0.53 % | -0.48 % | -0.12 % |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | 1,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,11% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | Aucune commission de performance n'est prélevée pour ce produit. |

| Coûts de transaction : | 0,24% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |