Fondsen Focus

Carmignac Portfolio Grandchildren viert zijn tweede verjaardag

Carmignac Portfolio Grandchildren

Een MVB-fonds dat streeft naar rendement op de lange termijn door te beleggen in duurzame hoogwaardige groeibedrijven.

Een gedetailleerde beschrijving van de filosofie van het fonds, de prestaties over de laatste twee jaar en hoe we op grond van onze toekomstvisie de positionering van het fonds optimaliseren.

De beleggingsfilosofie van het fonds

De filosofie van Carmignac Portfolio Grandchildren komt voort uit onze dertig jaar lange ervaring in het zoeken naar aantrekkelijke bedrijven. We hanteren daarbij een verantwoorde benadering en reduceren de impact van marktcycli.

De eerste pijler van de filosofie is gericht op het vinden van bedrijven die vandaag de dag de kenmerken vertonen die volgens ons nodig zijn om in de toekomst succesvol te groeien. Dankzij het selectieproces van Mark, dat met succes is getest in andere strategieën van Carmignac, kunnen we bedrijven identificeren die worden beschouwd als kwaliteitsbedrijven met een sterk bedrijfsmodel. Ze hebben doorgaans minder schulden en hebben in de regel hoge marges, waardoor ze meer cash genereren. Hierdoor kunnen ze intern herinvesteren. Dat is voor ons doorslaggevend: we zoeken namelijk naar bedrijven die hun winst grotendeels herinvesteren om te blijven innoveren, zodat ze kunnen garanderen dat ze ook in de toekomst relevant zullen blijven.

Verantwoord beleggen is een volledig geïntegreerd concept in dit beleggingsproces en maakt deel uit van onze doelstelling om te beleggen in bedrijven met aantrekkelijke langetermijnvooruitzichten.

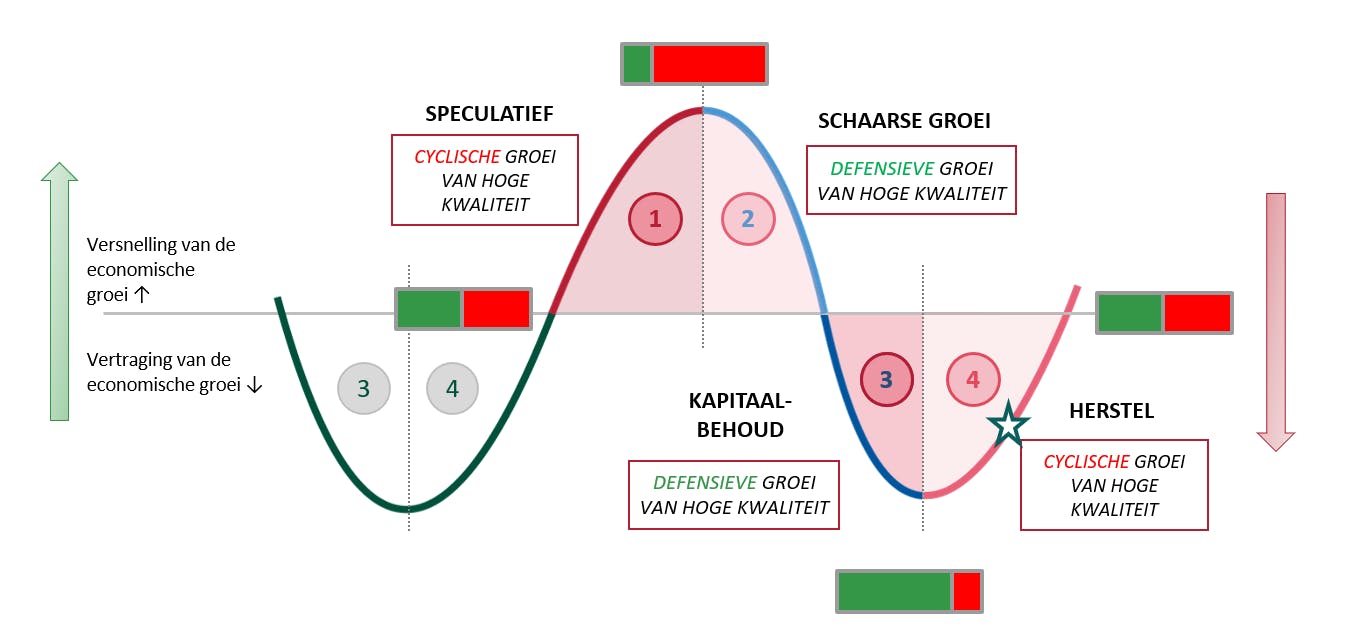

De tweede pijler is gebaseerd op een kwantitatieve analyse om de samenstelling van de uiteindelijke portefeuille te optimaliseren door de conjunctuurgevoeligheid ervan aan te passen, rekening houdend met de fase waarin de economische cyclus zich bevindt.

Door de conjunctuurgevoeligheid te beheren, kunnen Mark en Obe op vakkundige wijze de omvang van hun posities aanpassen en de portefeuille aan de hand van hun visie op de cyclus een conjunctuurgevoeliger of defensiever karakter geven in plaats van het roer helemaal om te gooien wanneer er een cyclusrotatie in de lucht hangt.

Dankzij een goed geolied beleggingsproces maakt de strategie haar beloften waar en heeft het fonds een sterk trackrecord, ondanks de bijzonder complexe en volatiele markten. Het resultaat is een echte langetermijnstrategie, ondersteund door een MVB-benadering en een beleggingsproces met geïntegreerde ESG-criteria.

Het fonds heeft ook de Franse en Belgische duurzaamheidslabels verkregen:

|

Label ISR www.lelabelisr.fr/en |

|

"Towards Sustainability" -label www.towardssustainability.be |

Beoordeling van het rendement

Veel van onze belangrijkste kwaliteitsbeleggingen voor de lange termijn, die sinds de introductie goed hebben gepresteerd, zetten die lijn in 2021 voort:

IT en media hebben over de hele linie een positieve bijdrage geleverd. Veel van deze posities zijn bekende bedrijven, zoals halfgeleiderfabrikanten ASML/Nvidia, leiders in de mediasector Alphabet/Facebook en Microsoft, maar ook Intuit – ontwikkelaar van boekhoudkundige en fiscale software voor personen en kmo's (mkb) met een groeiend marktaandeel in Engelstalige landen

De consumptiesector – basis- en duurzame consumptiegoederen – was winstgevend. Estée Lauder, een in prestigieuze cosmetica gespecialiseerd Amerikaans luxecosmeticabedrijf dat de mogelijkheid biedt om te profiteren van prestigieuze merken met een groeiend marktaandeel op massamarkten en een lage penetratiegraad in opkomende markten

Industriële aandelen leverden in dit marktklimaat een sterke bijdrage – zoals het Amerikaanse bedrijf Sensata Technologies, een van 's werelds toonaangevendste fabrikanten van industriële sensoren/schakelaars. Het bedrijf profiteert van zijn hoge blootstelling aan de auto-industrie, waar de overgang naar elektrische voertuigen gepaard gaat met een groeiende vraag naar sensoren.

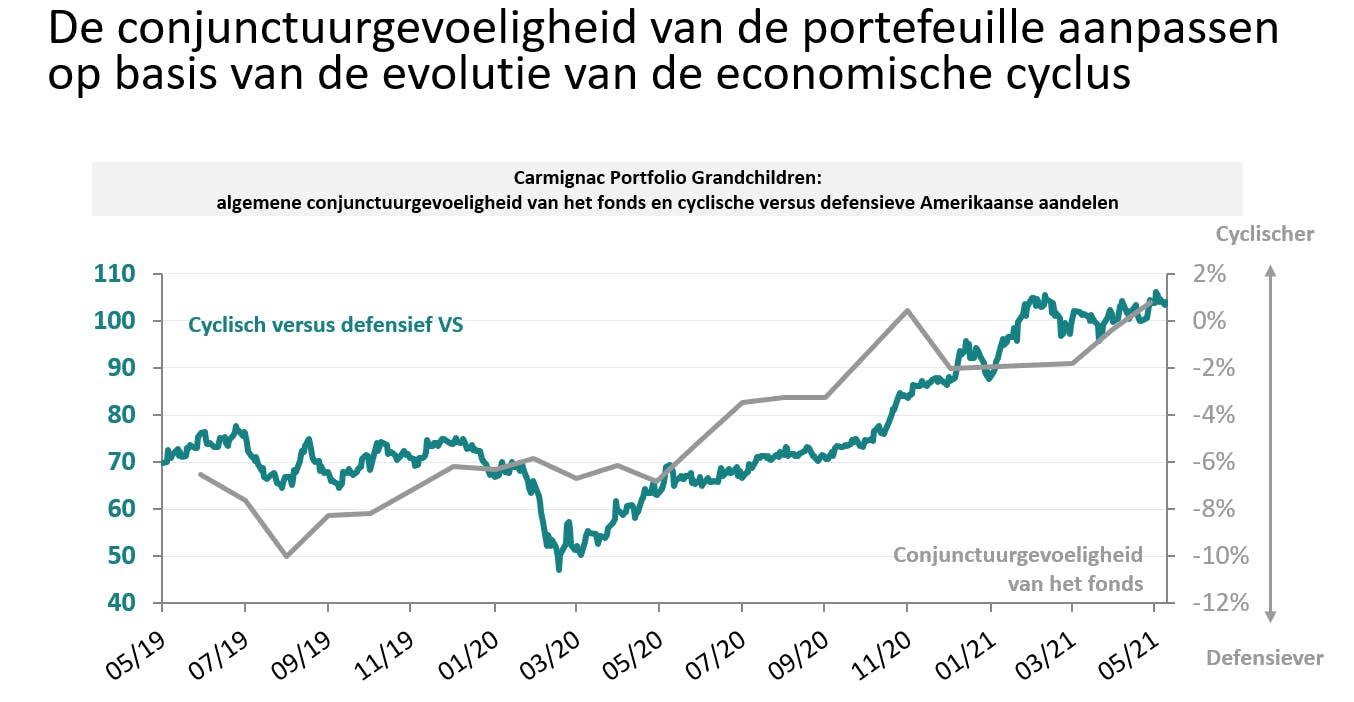

Tot mei 2020 was onze portefeuille voornamelijk gericht op defensievere kwaliteitsbedrijven omdat de groei over de hele wereld een vertraging liet zien. Toen de verwachte winstgroei halverwege vorig jaar een dieptepunt bereikte, besloten we de weging van onze conjunctuurgevoeligste posities gestaag te vergroten om onze portefeuille enigszins om te vormen. Dankzij deze cyclische herbalancering konden we de impact van de eind 2020 ingezette sectorrotatie beperken. Zoals blijkt uit de grafiek, vormt het aanpassen van de weging van onze posities op basis van onze visie op de cyclus de kern van onze strategie.

Wat heeft de toekomst in petto?

Doordat de inflatieverwachtingen in ontwikkelde landen zijn gestegen, beginnen de uitzonderlijk lage rentetarieven nu op te lopen. Dat geldt vooral voor de VS, waar de snelle heropening van de economie gepaard gaat met omvangrijke fiscale en monetaire steunmaatregelen. Als gevolg hiervan zullen de markten, zodra ze het economisch herstel volledig hebben ingeprijsd, hun focus weer verleggen naar de kerncijfers van bedrijven, wat gunstig is voor kwaliteitsaandelen.

In onze strategie geven we prioriteit aan beleggingen in bedrijven die volgens ons de aantrekkelijkste vooruitzichten op lange termijn bieden. We vinden momenteel meer kernposities van hoge kwaliteit in de sectoren gezondheidszorg, technologie, consumptie en industrie. De strategie is daarentegen onderwogen in de energie- en financiële sector, waar bedrijven meestal een hoge schuldenlast hebben of weinig winst maken.

We zijn niet van plan onze posities voortdurend te veranderen, tenzij er een verslechtering optreedt in het bedrijfsmodel van een bedrijf of als de concurrentieomgeving ons dwingt om een belegging van de hand te doen. MVB- en ESG-overwegingen staan ook centraal in onze strategie. De structuur van de portefeuille is dan ook grotendeels ongewijzigd gebleven. We gaan echter door met het bijsturen van een aantal van onze posities nu de macro-economische cijfers op middellange termijn een verbetering laten zien.

Carmignac Portfolio Grandchildren A EUR Acc

Het indicator kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden.

Aanbevolen minimale beleggingstermijn

Laagste risico Hoogste risico

Risico's die in de indicator niet voldoende in aanmerking worden genomen:

TEGENPARTIJRISICO: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

LIQUIDITEITSRISICO: Risico dat tijdelijke marktverstoringen de prijzen beïnvloeden waartegen een ICBE zijn posities kan vereffenen, innemen of wijzigen.

Inherente risico's:

AANDELENRISICO: Risico dat aandelenkoersschommelingen, waarvan de omvang afhangt van externe economische factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, het rendement beïnvloeden.

RENTERISICO: Renterisico houdt in dat door veranderingen in de rentestanden de netto-inventariswaarde verandert.

KREDIETRISICO: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

VALUTARISICO: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van de ICBE.

RISICO VAN OPKOMENDE LANDEN: Risico dat de operationele voorwaarden en het toezicht op de "opkomende" markten afwijken van de normen die op de grote internationale beurzen gelden. Dit kan gevolgen hebben voor de beurswaarde.

RISICO VAN KAPITAALVERLIES: Dit deelbewijs/deze aandelenklasse biedt geen garantie voor of bescherming van het belegde kapitaal. U ontvangt mogelijk niet het volledige belegde bedrag terug.

Meer informatie over de risico's van het deelbewijs/de aandelenklasse is te vinden in het prospectus, met name in hoofdstuk "Risicoprofiel", en in het document met essentiële beleggersinformatie.

*Carmignac Portfolio Grandchildren werd geïntroduceerd op 31 mei 2019.

Bron: Carmignac, Bloomberg, 31/05/2021. Rendement van de A EUR acc-aandelenklasse. In het verleden behaalde resultaten zijn niet noodzakelijk een indicatie voor toekomstig rendement. Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen. Rendement na aftrek van kosten (exclusief eventueel door de distributeur in rekening gebrachte instapkosten). Een verwijzing naar een rangschikking of bekroning biedt geen garantie voor de toekomstige resultaten van de ICB's of de beheerder. © 2020 Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document: is eigendom van Morningstar en/of zijn gegevensleveranciers, mag niet worden gekopieerd of verspreid en is niet gegarandeerd nauwkeurig, volledig of actueel. Noch Morningstar, noch zijn gegevensleveranciers zijn aansprakelijk voor schade of verlies ten gevolge van het gebruik van deze informatie.

![[ISR pages] Picto Engage [ISR pages] Picto Engage](https://carmignac.imgix.net/uploads/logo/0001/13/b971f963ade4ea65effca9688bba05cf5fb1952b.png?auto=format%2Ccompress)

![[ISR pages] Picto Analyse [ISR pages] Picto Analyse](https://carmignac.imgix.net/uploads/logo/0001/13/73bf16da363dd0316cf00942970087a4f91559a8.png?auto=format%2Ccompress)