Flash Note

Vooruitzichten voor 2023: ondanks de bezorgdheid zijn er mogelijkheden

- Gepubliceerd

-

Lengte

4 minuten leestijd

- Recessie in de VS – later, maar dieper dan verwacht

- Japanse aandelen zouden moeten profiteren van de verbeterde concurrentiepositie van de Japanse economie

- Op de kredietmarkten is tijd het effectiefste wapen in het arsenaal

2023 wordt het jaar van wereldwijde recessie, maar aangezien de grootste economische regio's ter wereld – de VS, de eurozone en China – niet hetzelfde verloop laten zien, zullen er toch beleggingskansen opduiken. Maar deze kansen blijven ongrijpbaar zonder een flexibele en selectieve benadering.

Economische perspectieven

In de VS zijn er bijna twee openstaande vacatures per werkloze, waarmee de krapte op de Amerikaanse arbeidsmarkt nijpend is. Hoewel dit goed is voor Amerikaanse werknemers en hogere lonen, voedt het ook de inflatie in het land. De economische bedrijvigheid in de Verenigde Staten zou volgend jaar mogelijk sterker kunnen afnemen dan verwacht, aangezien de Federal Reserve (Fed) de strijd tegen de inflatie als prioriteit nummer één beschouwt.

'Wij geloven niet in het scenario waarin de VS begin volgend jaar een ondiepe en korte recessie doormaken. We verwachten daarentegen dat de Amerikaanse economie later dit jaar in een recessie afglijdt waarbij de bedrijvigheid veel scherper en voor langere tijd terugloopt dan eerder werd verwacht. In de strijd tegen de inflatie zal de Fed zich genoodzaakt zien de voorwaarden voor een reële recessie te creëren, met een werkloosheidscijfer ruim boven de 5%, terwijl dat momenteel op 3,5% ligt. De consensusverwachtingen wijzen op dit moment echter helemaal niet in die richting,' aldus Raphaël Gallardo, Chief Economist bij Carmignac.

In Europa zullen de hoge energiekosten naar verwachting de marges van het bedrijfsleven en de koopkracht van de huishoudens aantasten, waardoor het continent in dit kwartaal en het volgende in een recessie zal afglijden. De recessie zal naar verwachting matig zijn, aangezien de grote gasvoorraden energietekorten moeten voorkomen. Maar het economische herstel dat vanaf het tweede kwartaal zal inzetten, zal naar verwachting teleurstellend uitvallen. Het bedrijfsleven zal zich waarschijnlijk terughoudend opstellen wat betreft investeringen en het aantrekken van personeel vanwege de aanhoudende onzekerheid over het energieaanbod en de financieringskosten.

'Met een zwak herstel en de energiegerelateerde inflatie die de kosten verder de hoogte in drijft, zal de Europese Centrale Bank (ECB) zich geconfronteerd zien met een quasi stagflatie-achtig klimaat. Bovendien komt de ECB door het ingrijpende begrotingsbeleid mogelijk verder onder druk te staan, waardoor er een moeilijk debat op gang zal komen over fiscale dominantie,' legt Gallardo uit.

In China rust de economie op dit moment volledig op de schouders van de publieke sector, die de groei stimuleert met grootschalige investeringen in infrastructuurprojecten. De privésector zit echter middenin een recessie.

'De Chinese gezondheidszorg is absoluut niet bestand tegen de "exit-besmettingsgolf" die het afschaffen van het zero-covidbeleid zou teweegbrengen, dus de regering heeft besloten de bbp-groei te stimuleren door een tweeledige beleidsomslag te bewerkstelligen: zowel op monetair als diplomatiek vlak. Ze heeft besloten de liquiditeitsvoorwaarden te versoepelen en de banden met de VS weer wat aan te halen,' vertelt Raphaël Gallardo. 'Dit is een goed voorteken voor een geleidelijke terugkeer naar een gezonde economie.'

Onze beleggingsstrategieën voor 2023

De typische recessie die ontspruit uit het hierboven toegelichte klimaat, vraagt om een portefeuille die overwegend defensief is opgesteld. Daarbij gaat de voorkeur binnen het vastrentende segment uit naar langlopende obligaties van emittenten met een hoge kredietwaardigheid, binnen het aandelensegment naar de sectoren en bedrijven die zich het veerkrachtigst tonen, en voor de valutamarkten naar valuta's die een reputatie als veilige haven genieten.

Al lijkt er bijster weinig reden tot optimisme, betekent dit nog niet dat er geen beleggingskansen meer te vinden zijn. Terwijl 2022 in het teken stond van de snelle en grotendeels gecoördineerde aanscherping van het monetair beleid door centrale banken van over de hele wereld, zullen diezelfde monetair-beleidsmakers in 2023 de kat eerder uit de boom kijken, 1)_ om vast te stellen welke gevolgen deze heftige renteverhogingen hebben gehad en 2) omdat ze zich bewust zijn van de risico's van een harde landing._ Deze verschuiving van het zwaartepunt en de stijging van de reële obligatierente tot boven het nulpunt, impliceren dat de obligatiemarkten weer grotendeels als defensieve belegging bestempeld kunnen worden. De tijdens de eerste helft van het jaar dalende inflatietrend zou bovendien een positieve impact moeten hebben op aandelen met een zichtbaar groeipotentieel.

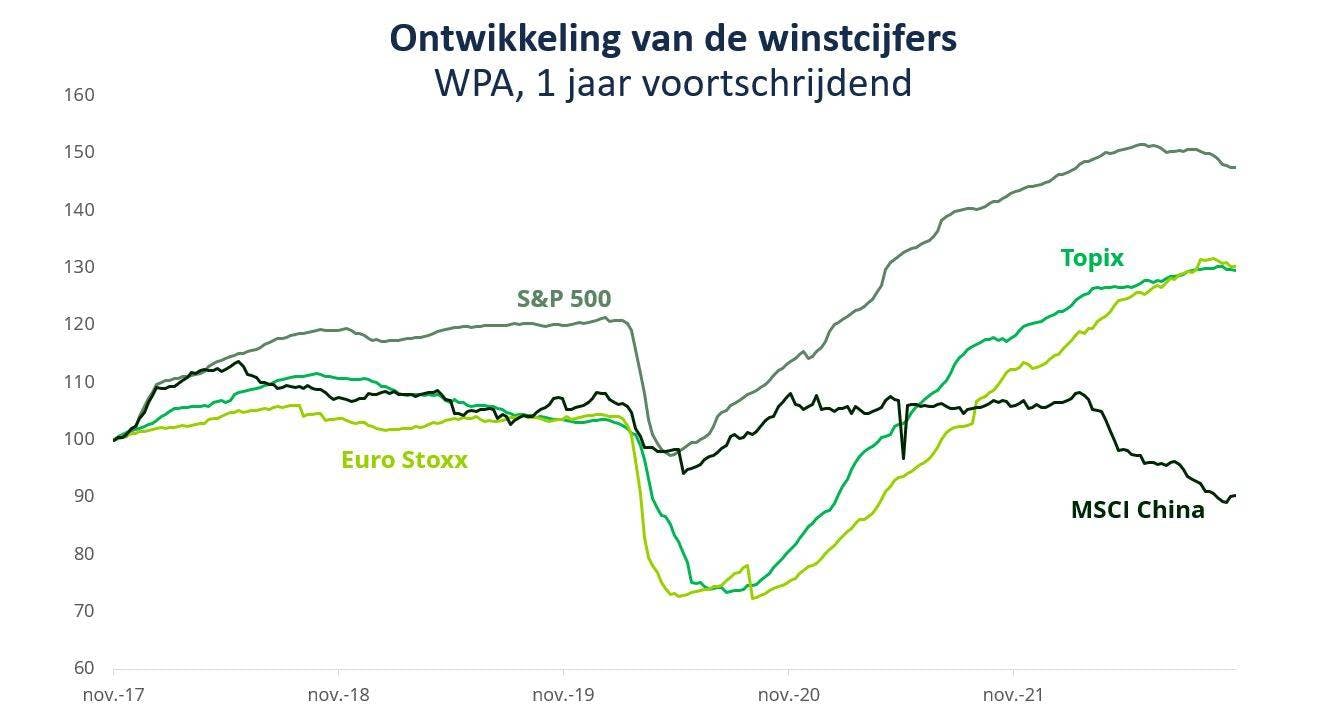

Op de aandelenmarkten lijken de teruggelopen waarderingen weliswaar grotendeels overeen te komen met een recessie, toch bestaan er grote verschillen tussen de regio's – die wat winstcijfers betreft nóg groter uitvallen. De winstverwachtingen blijven hoog in de VS en Europa, wat niet het geval is voor China, en ook niet voor Japan, vanwege de gedaalde yen. Internationale beleggers houden hun blik ondertussen gericht op de inflatie en groeidynamiek in de westerse wereld. Een blik op het Oosten zou echter heilzaam kunnen zijn en de nodige diversificatiemogelijkheden kunnen bieden.

'Op de aandelenmarkten is het risico op een ernstige recessie niet ingeprijsd, in tegenstelling tot de obligatiemarkten, dus beleggers moeten goed op hun hoede zijn. Japanse aandelen profiteren mogelijk van het hernieuwde concurrentievermogen van de Japanse economie, dankzij de waardedaling van de yen ten opzichte van de dollar, maar ook dankzij de binnenlandse vraag. China wordt een van de weinige regio's die in 2023 een sterkere economische groei zal kennen dan in 2022, en tenzij er zich andere ontwikkelingen voordoen, heeft de economie een positieve impact op de bedrijfswinsten,' legt Kevin Thozet uit, lid van het Investment Committee bij Carmignac.

Op de obligatiemarkten zijn er ook interessante kansen te vinden onder bedrijfsobligaties, omdat de verwachte toename van het wanbetalingspercentage al grotendeels in de huidige koersen is verdisconteerd, waardoor het risico relatief beperkt is. En ook de rendementszijde oogt interessant: de vastgelegde obligatierente is in overeenstemming met de langetermijnvooruitzichten voor aandelen. Wat betreft staatsobligaties geldt dat een daling van de economische groei doorgaans hand in hand gaat met een lagere obligatierente. Maar gezien het huidige klimaat van economische neergang, terwijl het verkrappingstempo mogelijk vertraagt of zelfs stil komt te staan, draait de trend hoogstwaarschijnlijk voorlopig niet om.

'In een dergelijk klimaat verdienen obligaties met een langere looptijd (vijf tot tien jaar) de voorkeur. Als de rente op de obligatiemarkt stijgt, kunnen beleggers het zich veroorloven om rustig af te wachten tot het stof is neergedaald. De tijd staat aan de kant van de beleggers. We moeten ons er echter van bewust zijn dat de afschaffing van financiële repressie betekent dat sommigen aan de kant blijven staan, zeker wanneer de recessie toeslaat," zegt Kevin Thozet.

Nu we 2023 ingaan, blijft de "muur van zorgen" bestaan. Voor beleggers blijven de inflatie en het recessierisico het belangrijkst. Men verwacht echter dat deze factoren de drie grootste economieën niet op dezelfde manier of op hetzelfde moment zullen treffen. En in een desynchronisatie komen ook de voordelen van diversificatie. Daarnaast levert de volatiliteit op de financiële markten kansen op die we alleen kunnen aangrijpen als we ons selectief en extreem wendbaar opstellen. En precies dat is actieve beheerders op het lijf geschreven.