Flash Note

Carmignac Portfolio Grandchildren viert zijn vierde verjaardag

- Gepubliceerd

-

Lengte

5 minuten leestijd

Carmignac Portfolio Grandchildren - een wereldwijd aandelenfonds dat via een duurzame aanpak belegt in ontwikkelde markten - viert zijn vierde verjaardag. Deze mijlpaal biedt de gelegenheid om na te denken over de kerneigenschappen van het fonds:

Een fonds dat zich richt op hoogwaardige groeibedrijven

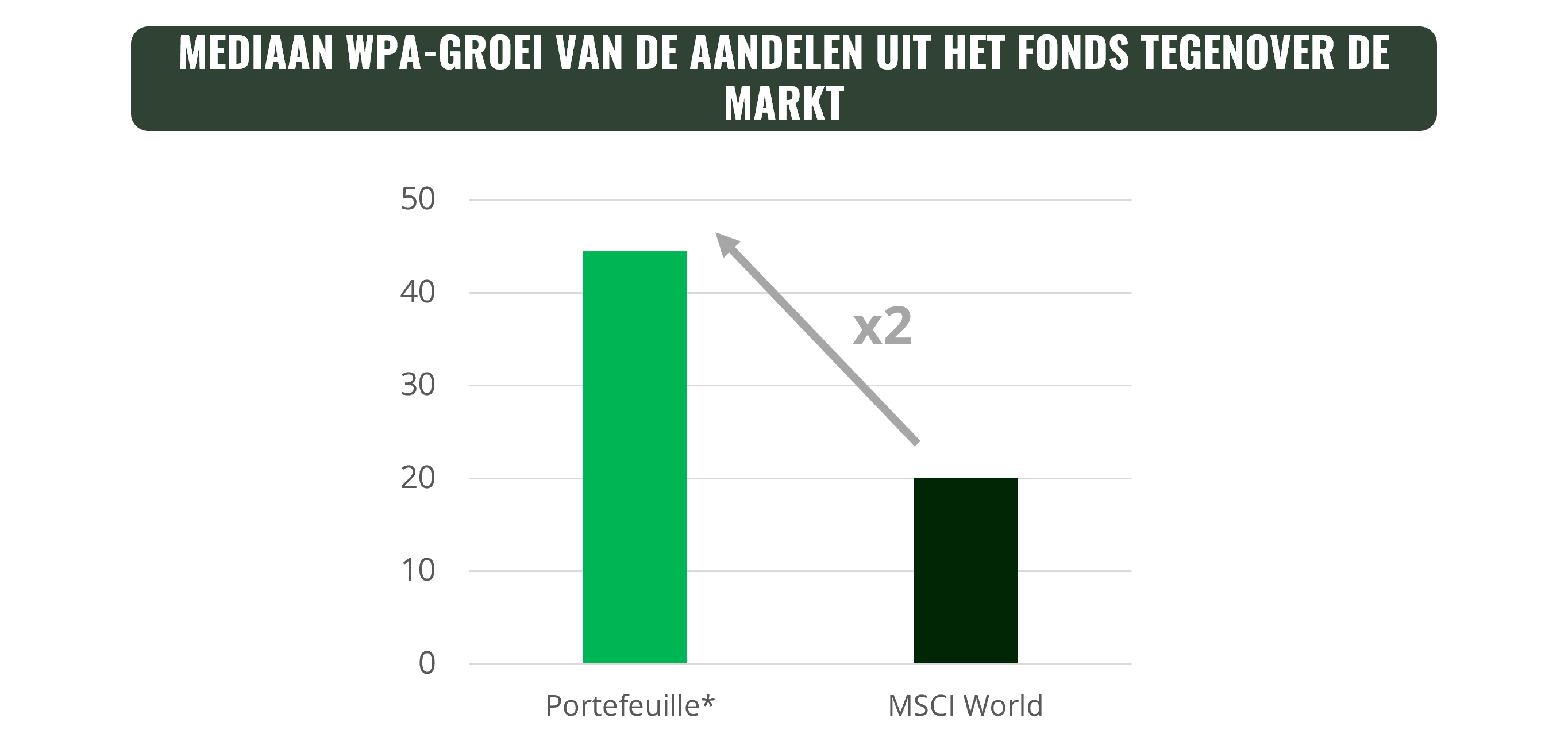

*Aandelen die we aanhouden sinds de introductie van het fonds (65% van de portefeuille): De samenstelling van de portefeuille kan in de loop van de tijd worden gewijzigd. Per 31/05/2023

Hoogwaardige groeibedrijven zijn bedrijven die ervoor kiezen hun inkomsten duurzaam te herinvesteren om toekomstige groei te genereren. Door te beleggen in hoogwaardige groeibedrijven streeft het fonds ernaar te profiteren van winstgevende bedrijfsmodellen van ondernemingen die hun inkomsten intern herinvesteren om hun toekomstige groei te financieren. Door kapitaal te herinvesteren in hun bedrijf in plaats van dividenden uit te keren, creëren hoogwaardige groeibedrijven extra bronnen van groei, bijvoorbeeld door innovatie of productontwikkeling, waardoor ze meerdere economische cycli en generaties kunnen overbruggen.

Uit bovenstaande grafiek kunnen we opmaken dat sinds de introductie van de portefeuille de gemiddelde WPA van hoogwaardige groeibedrijven hoger is dan die van de MSCI World, wat wijst op een mogelijk hogere winstgevendheid op lange termijn. Zo profiteert het fonds van het winst-op-winst-effect.

Een ervaren beheerteam

Carmignac Portfolio Grandchildren wordt beheerd door twee ervaren fondsbeheerders: Mark Denham en Obe Ejikeme. Met respectievelijk 33 en 20 jaar beleggingservaring beheren ze samen een vermogen van meer dan 1 miljard euro. Dankzij hun complementaire expertise – Mark Denham staat bekend om zijn fundamentele benadering en Obe Ejikeme om zijn kwantitatieve analyse – kan het fonds profiteren van een robuust proces om hoogwaardige groeibedrijven op te sporen.

Niet-benchmarkgebonden benadering op basis van sterke overtuigingen

De gebruikte handelsmerken en logo's wijzen niet op banden met of goedkeuring van de desbetreffende entiteiten.

Via een gestructureerd en kwantificeerbaar proces identificeert Carmignac Portfolio Grandchildren bedrijven die niet alleen in staat zijn om hun inkomsten in de loop van de tijd consistent te laten groeien, maar ook om hun strategie effectief uit te voeren dankzij uitmuntende operationele kwaliteiten. Zo kunnen we sterke kernposities opbouwen en tegelijkertijd hun weging optimaliseren op basis van de economische cyclus, om een geconcentreerde portefeuille van 41 aandelen samen te stellen waarvan 86% actief wordt beheerd (per eind mei 2023).

Eli Lilly, Colgate, SAP en L'Oréal hebben bijvoorbeeld blijk gegeven van veerkracht door in de loop van de tijd hun bedrijfsmodel aan te passen aan veranderingen in hun omgeving. Dankzij hun vermogen om zich aan te passen en te blijven investeren, zelfs in moeilijke tijden, hebben ze een leidende positie in hun sector. Die eigenschappen maken het ook mogelijk om hun positie in de toekomst te behouden.

Een duurzaam internationaal aandelenfonds

Door in hoogwaardige groeibedrijven te beleggen, streeft Carmignac Portfolio Grandchildren naar resultaten op lange termijn en het opbouwen van een nalatenschap die niet alleen ten goede komt aan de beleggers zelf, maar die ook van generatie op generatie kan worden doorgegeven.

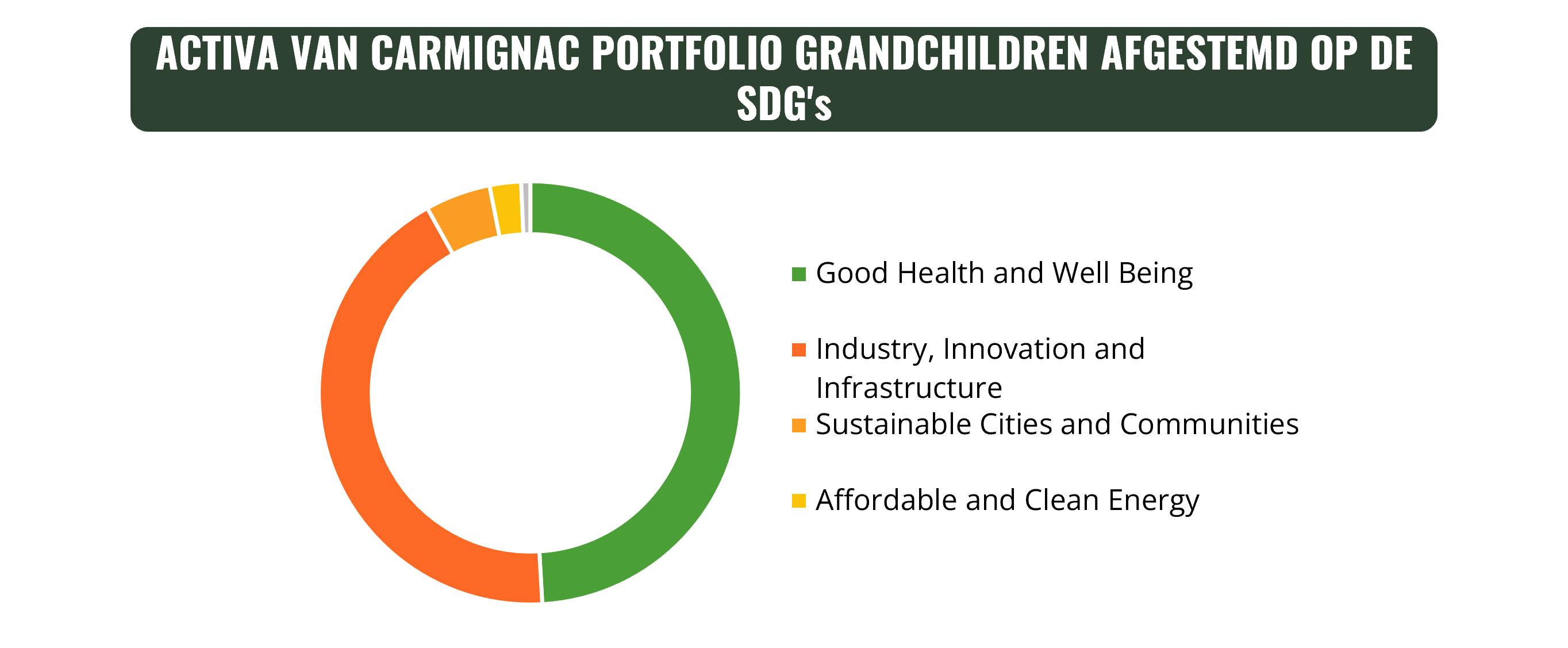

Met deze doelstelling van overdracht aan volgende generaties zijn we er als beleggers van overtuigd dat het onze verantwoordelijkheid is om met een duurzame aanpak waarde te creëren voor onze cliënten en een positieve voetafdruk te hebben met het oog op toekomstige generaties. Wij streven ernaar bedrijven te vinden die positieve veranderingen teweegbrengen op basis van de duurzame ontwikkelingsdoelen (Sustainable Development Goals - SDG's) van de Verenigde Naties.

Het fonds streeft er ook naar zijn koolstofemissie te verlagen ten opzichte van zijn referentie-indicator (de MSCI WORLD, USD, herbelegde netto-dividenden).

Een beleggingsoplossing voor de lange termijn

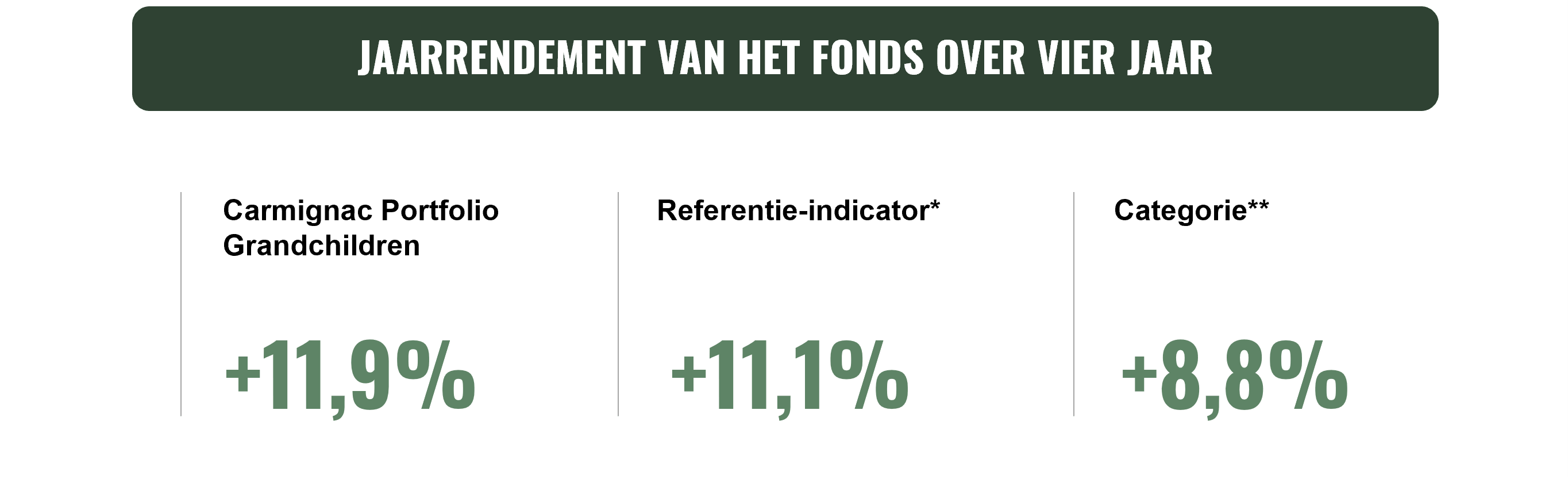

Introductie van het fonds: 31/05/2019. Rendement na aftrek van kosten per 31/05/2023. *MSCI World (USD, herbelegde netto-dividenden). **Gemiddelde van de Morningstar-categorie (Global Large-Cap Growth Equity).

Op zijn vierde verjaardag heeft Carmignac Portfolio Grandchildren sinds de introductie een solide netto-jaarrendement gerealiseerd en beter gepresteerd dan zowel zijn referentie-indicator als zijn categorie, waardoor het fonds sinds het begin van het jaar in het bovenste kwartiel staat over 1 en 3 jaar en sinds de introductie. Dit positieve rendement is gebaseerd op de solide bedrijfsmodellen van de ondernemingen waarin het fonds belegt, die op lange termijn positieve resultaten genereren, een ander voordeel van hoogwaardige groeibedrijven.

Carmignac Portfolio Grandchildren is een fonds dat is ontworpen om op lange termijn verschillende marktsituaties het hoofd te bieden. Gezien de naderende economische vertraging lijkt het fonds goed gepositioneerd doordat de focus op kwaliteitsbedrijven ligt die positieve en voorspelbare kasstromen genereren, ongeacht de economische groei.

Carmignac Portfolio Grandchildren A EUR Acc

Het indicator kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden.

Aanbevolen minimale beleggingstermijn

Laagste risico Hoogste risico

Risico's die in de indicator niet voldoende in aanmerking worden genomen:

TEGENPARTIJRISICO: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

LIQUIDITEITSRISICO: Risico dat tijdelijke marktverstoringen de prijzen beïnvloeden waartegen een ICBE zijn posities kan vereffenen, innemen of wijzigen.

Inherente risico's:

AANDELENRISICO: Risico dat aandelenkoersschommelingen, waarvan de omvang afhangt van externe economische factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, het rendement beïnvloeden.

RENTERISICO: Renterisico houdt in dat door veranderingen in de rentestanden de netto-inventariswaarde verandert.

KREDIETRISICO: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

VALUTARISICO: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van de ICBE.

RISICO VAN OPKOMENDE LANDEN: Risico dat de operationele voorwaarden en het toezicht op de "opkomende" markten afwijken van de normen die op de grote internationale beurzen gelden. Dit kan gevolgen hebben voor de beurswaarde.

RISICO VAN KAPITAALVERLIES: Dit deelbewijs/deze aandelenklasse biedt geen garantie voor of bescherming van het belegde kapitaal. U ontvangt mogelijk niet het volledige belegde bedrag terug.

Meer informatie over de risico's van het deelbewijs/de aandelenklasse is te vinden in het prospectus, met name in hoofdstuk "Risicoprofiel", en in het document met essentiële beleggersinformatie.

Carmignac Portfolio Grandchildren A EUR Acc

| 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Year to date |

|

|---|---|---|---|---|---|---|

| Carmignac Portfolio Grandchildren A EUR Acc | +15.47 % | +20.28 % | +28.38 % | -24.16 % | +23.04 % | +17.95 % |

| Referentie-indicator | +15.49 % | +6.33 % | +31.07 % | -12.78 % | +19.60 % | +15.18 % |

Scroll rechts om de volledige tabel te zien

| 3 jaar | 5 jaar | 10 jaar | |

|---|---|---|---|

| Carmignac Portfolio Grandchildren A EUR Acc | +7.36 % | +13.32 % | - |

| Referentie-indicator | +10.53 % | +13.13 % | - |

Scroll rechts om de volledige tabel te zien

Bron: Carmignac op 28/06/2024

| Instapkosten : | 4,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion rekent geen instapkosten. De persoon die u het product verkoopt, informeert u over de daadwerkelijke kosten. |

| Uitstapkosten : | Wij brengen voor dit product geen uitstapkosten in rekening. |

| Beheerskosten en andere administratie - of exploitatiekos ten : | 1,70% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar. |

| Prestatievergoedingen : | 20,00% wanneer de aandelenklasse tijdens de prestatieperiode beter presteert dan de referentie-indicator. Het zal ook worden betaald als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatieve prestatie had. Ondermaatse prestaties worden voor 5 jaar teruggevorderd. Het werkelijke bedrag hangt af van hoe goed uw belegging presteert. De geaggregeerde kostenraming hierboven omvat het gemiddelde over de laatste 5 jaar, of sinds de creatie van het product als dit minder dan 5 jaar is. |

| Transactiekosten : | 0,26% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen. |