Flash Note

Pourquoi est-il raisonnable d’investir son épargne sur les marchés financiers ?

- Publié

-

Longueur

3 minute(s) de lecture

Réduire le risque de dépréciation de son épargne, financer des projets, respecter ses objectifs patrimoniaux : trois bonnes raisons de placer son argent plutôt que de laisser ses économies « dormir » sur un compte bancaire parfois peu ou pas rémunéré.

Face aux incertitudes économiques, les ménages cherchent à se constituer une épargne dite de

« précaution ». À celle-ci s’est ajoutée une épargne « forcée » depuis 2020 avec la crise sanitaire. Les épisodes de confinements liés à la crise de la Covid-19 ont conduit les ménages à épargner davantage que les années précédentes, faute de pouvoir consommer.

En conséquence, les économies de nombreux particuliers se trouvent aujourd’hui sur des comptes bancaires, parfois non rémunérés, afin d’être mobilisées rapidement en cas d’imprévu. S’ils s’expliquent, ces comportements ne sont pas nécessairement la solution la plus adaptée.

Réduire les effets de l’inflation

Cette stratégie d’épargne de précaution est susceptible de faire perdre de l’argent aux ménages. Surtout, avec la reprise de l’inflation, cette stratégie de l’immobilisme pourrait s’avérer particulièrement contre-productive et expose son épargne à la dépréciation. En effet, l’inflation, qui a fortement augmenté au cours des derniers mois, grignote la valeur réelle du capital.

En juillet 2022, d’après les chiffres d’Eurostat, le taux d’inflation sur l’année a atteint le niveau record de 8,9% dans la zone euro. En juin 2022, ce chiffre avait atteint son précédent record, avec 8,6% d’inflation. Si les économistes s’attendent à un ralentissement prochain de l’augmentation des prix – le pic est attendu en décembre en Europe -, le niveau de l’inflation devrait rester élevé pour longtemps.

Investir tôt pour se constituer un capital

En plaçant leurs économies, les ménages peuvent atteindre des objectifs patrimoniaux en évitant de laisser leur argent s’accumuler sur un compte bancaire non rémunéré ou avec un très faible rendement que l'inflation viendrait rogner. Investir tôt dans la vie peut leur permettre de multiplier les opportunités de faire fructifier leur capital.

Prendre la décision, dès leur entrée dans la vie active, de placer régulièrement de l’argent, même de petites sommes, sur des produits financiers correspondant à leurs objectifs d’investissement, leur permet de lisser leur effort d’épargne sur la durée.

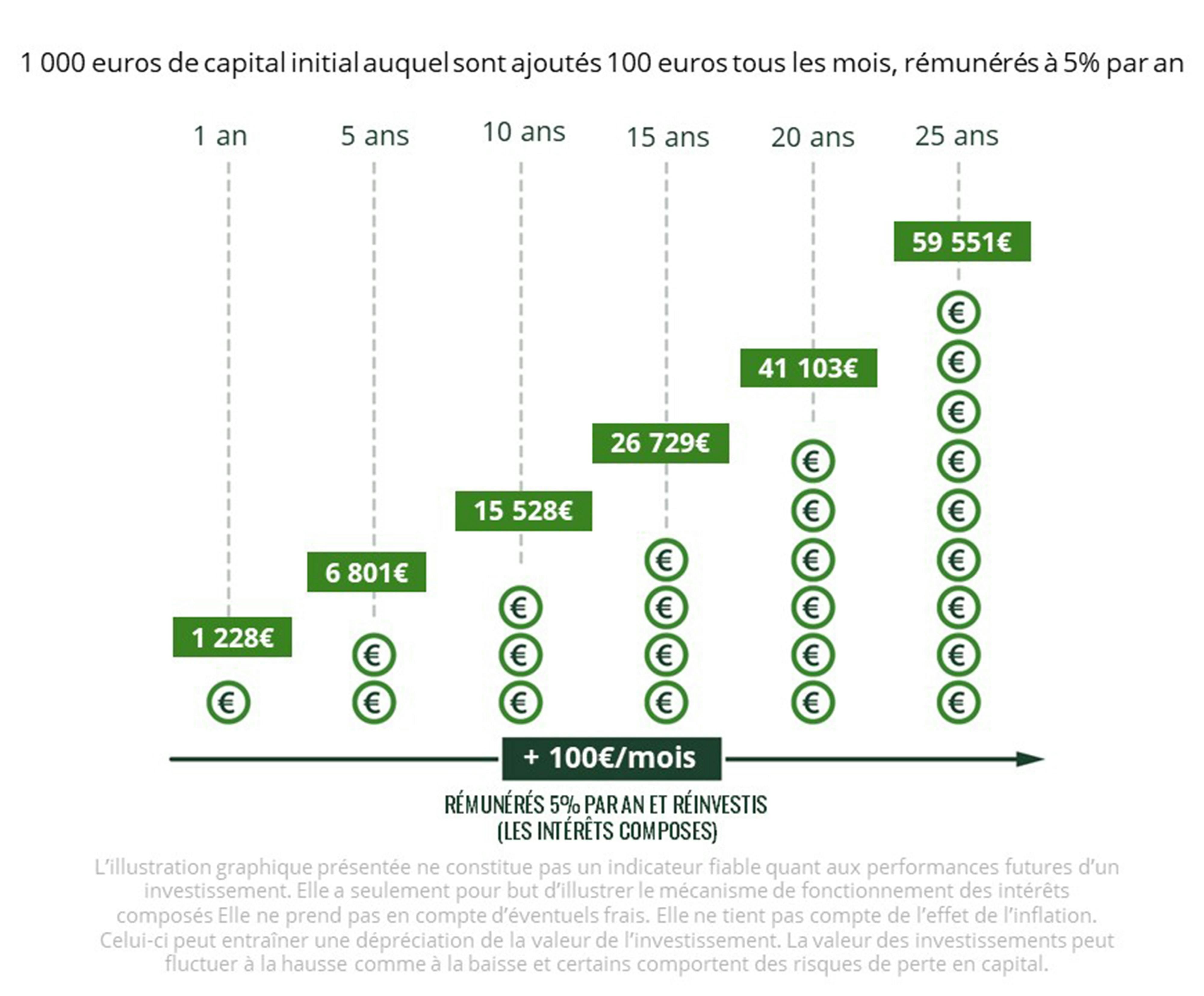

En outre, plus on commence tôt, moins l’effort à fournir est important. Cela s’explique par ce que l’on appelle les intérêts composés : la génération d’intérêts à partir non seulement du capital initialement placé, mais aussi des intérêts générés tous les ans et qui sont restés investis. Dès lors, plus tôt et régulièrement vous investissez, plus votre épargne peut croître.

L’avantage des intérêts composés :

En outre, investir tôt et régulièrement est une stratégie qui permet de faire face à certains aléas des marchés financiers. En effet, il a été démontré, pour les actions cotées en Bourse par exemple, que le temps joue en faveur des investissements à long terme.

Adapter ses objectifs d’investissement en fonction de son profil et de ses projets

Épargner permet de préparer le financement de projets immobiliers, des études de ses enfants, de sa retraite, mais aussi de préparer sa succession ou encore de protéger ses proches. En épargnant sur le long terme, l’investisseur peut poursuivre plusieurs objectifs patrimoniaux.

Au début de sa vie professionnelle, il va vouloir financer l’achat de sa résidence principale par exemple. Il privilégiera alors des produits financiers à court ou moyen terme. Plus tard, davantage installé dans la vie, il pourra investir dans différents types de placements : de long terme pour sa retraite, et de moyen terme pour l’achat d’une résidence secondaire ou le financement des études supérieures de ses enfants.

-

Ce que propose Carmignac :

Pour épargner et valoriser votre épargne, Carmignac vous offre la possibilité d’investir dans différents fonds diversifiés et gérés de manière active1 et responsable afin de vous offrir le meilleur rendement possible.

1La gestion active consiste à acheter des actifs financiers (actions, obligations, devises, etc.) en sélectionnant ceux qui vont générer une meilleure performance par rapport aux autres et en achetant au meilleur moment. A l’inverse, la gestion passive cherche à suivre un indice boursier.