Flash Note

Pourquoi choisir un fonds diversifié pour investir son épargne ?

- Publié

-

Longueur

5 minute(s) de lecture

Les fonds diversifiés, ou fonds mixtes, permettent d’investir dans plusieurs classes d’actifs financiers (actions, obligations, devises, etc.) et ainsi mieux répartir les risques supportés par l’investisseur.

Pour faire fructifier son épargne, il existe plusieurs solutions. La plus directe consiste à investir son argent en achetant soi-même un actif financier (par exemple une action) et en gérant son investissement dans le temps (conserver son action, en acheter une autre, la vendre). Cela peut être chronophage et nécessiter des connaissances et des accès à des marchés financiers que tout le monde n’a pas (ex. : prêter de l’argent à une entreprise asiatique qu’il ne connaît pas peut s’avérer hasardeux pour un épargnant européen). Il peut donc être plus efficace de placer son argent dans des fonds d’investissement gérés par des professionnels.

Parmi ces fonds, il existe des produits offrant des possibilités de diversification aux investisseurs, ce sont les fonds dits « diversifiés » ou « mixtes ». Que sont ces fonds ? Comment fonctionnent-ils ? Ou encore pourquoi peut-il être intéressant d’y investir ses économies? Autant de questions qu’un investisseur peut légitimement se poser. Voici donc quelques éléments de réponse à ces interrogations :

Qu’est-ce qu’un fonds mixte ?

Un fonds qui combine plusieurs classes d’actifs financiers. À la différence des fonds spécialisés dans une seule catégorie de produits financiers (ex. : les fonds actions qui n’investissent que dans les actions d’entreprises cotées en Bourse), un fonds est dit « diversifié » quand il est investi dans différentes catégories (ou classes) d’actifs financiers : actions, obligations, devises, marché monétaire, matières premières, etc. Tous ces actifs ne varient pas de la même façon dans le temps, leurs prix pouvant dépendre de facteurs différents.

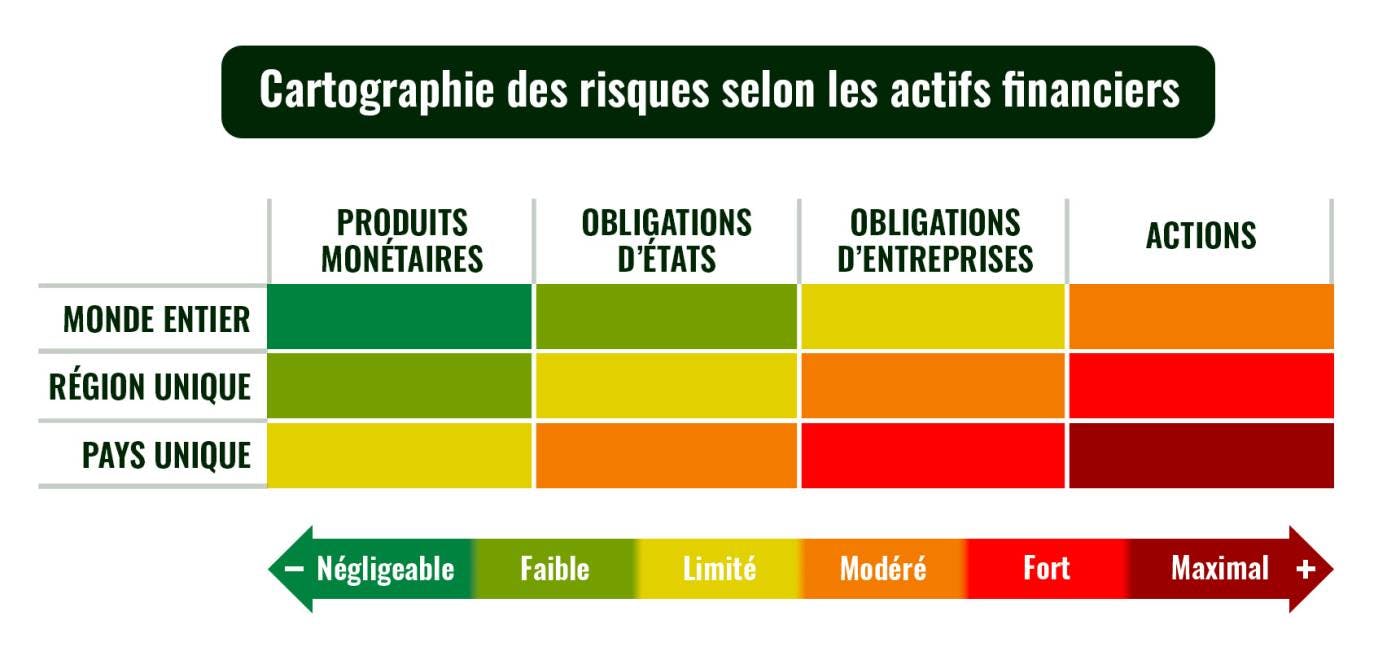

Ces fonds mixtes permettent ainsi de mélanger au sein d’un même portefeuille plusieurs actifs financiers présentant des risques différents :

des actifs au risque réputé faible : ce sont par exemple des produits monétaires, des emprunts à court terme émis par des entreprises sous la forme de billets de trésorerie, de certificats de dépôts, etc. Cette dette étant remboursable à court terme, elle présente un risque limité mais offre en contrepartie une rémunération peu élevée pour l’investisseur ;

des produits plus risqués : c’est le cas notamment des actions ou des matières premières, qui sont plus volatiles (i.e. qui présentent une ampleur plus forte des variations de prix), mais dont le potentiel de rendement est plus élevé.

-

Bon à savoir : Le rendement d’un placement financier rétribue la prise de risque de l’investisseur. Des produits financiers risqués peuvent offrir des performances plus élevées que des actifs peu risqués, mais ils peuvent aussi exposer à un risque – en particulier de perte en capital – plus important.

Pourquoi investir dans un fonds mixte ?

Pour mieux gérer les risques. Les fonds mixtes répondent à un principe de base de la gestion de portefeuille qui consiste à « ne pas mettre tous ses œufs dans le même panier ». En multipliant le nombre et la nature des supports d’investissement, l’objectif est non seulement de rechercher le meilleur couple rendement/risque1 mais aussi, et surtout, de répartir les risques financiers.

En combinant des actifs plus ou moins risqués au sein d’un même portefeuille, l’investisseur cherche à limiter son risque de perte en capital. Quand les actifs risqués évoluent à la baisse, ce repli peut être compensé, partiellement ou totalement, par la hausse d’autres actifs dans le portefeuille. Par exemple, la perte en capital générée par une action pourra être compensée par les intérêts perçus d’une obligation. En somme, les fonds mixtes permettent d’atténuer les effets de la volatilité des actifs risqués.

-

Bon à savoir : En investissant dans un fonds, vous confiez votre argent à un gérant qui va réaliser des arbitrages (achat ou vente d’actifs) en fonction des opportunités et des risques des marchés financiers. Supporté par une équipe d’analystes financiers et d’économistes, le gérant étudie en permanence l’adéquation de la composition du portefeuille aux évolutions des marchés tout en considérant les objectifs du fonds et le degré de prise de risque autorisé. Ce dernier est défini dans le document d’informations clés (DIC). Le profil de risque du fonds est recalculé régulièrement , et l’investisseur sait à tout moment à quel degré de risque il expose son capital.

Comment choisir le fonds mixte dans lequel investir ?

La stratégie de diversification implique de réaliser des arbitrages entre les différents supports d’investissement. Pour ce faire, vous devez évaluer votre profil d’investisseur, qui peut être prudent, équilibré ou dynamique.

C’est à partir de cet état des lieux de votre situation, votre âge, vos revenus, votre horizon de placement, votre appétence au risque et vos objectifs, que vous pourrez choisir le produit qui vous correspond le mieux allant des fonds à allocation défensive aux fonds offensifs.

Selon la catégorie de fonds mixtes, la répartition entre les classes d’actifs est différente. Un fonds mixte prudent comportera proportionnellement davantage d’actifs peu risqués que d’actifs risqués. Par exemple : 45% d’obligations d’État, 35% de produits monétaires, et 20% d’actions. À l’inverse, un fonds dynamique pourrait être investi à 20% en obligations d’entreprises, 40% en actions et 40% dans les matières premières.

-

Bon à savoir : Il existe les fonds mixtes dits « flexibles » offrant plus de réactivités aux évolutions (à la hausse comme à la baisse) des marchés financiers et aux variations économiques de certaines zones géographiques… Le gérant peut modifier l’exposition de son portefeuille aux différents actifs financiers, secteurs et/ou zones géographiques en fonction de critères définis et de la stratégie de son fonds afin d’essayer de dégager un rendement régulier et supérieur à la gestion classique.

Ce que propose Carmignac

Pour répondre aux différents besoins de ses clients désireux d’investir sur le long terme, Carmignac a développé une gamme de fonds mixtes. Pionnier dans ce domaine, Carmignac propose plusieurs produits s’appuyant sur une approche globale, flexible et complémentaire en termes d’actifs financiers et de stratégie.

1La rentabilité élevée d’un placement s’accompagne d’un risque important, et, à l’inverse, tout placement sûr est assorti d’une rentabilité faible. Dès lors, un investisseur souhaitant améliorer la rentabilité de son portefeuille doit accepter de prendre plus de risques.