Rapport Trimestriel

Carmignac Emergents : La lettre des gérants

Que s’est-il passé sur les marchés émergents au second trimestre 2021 ?

Au cours du trimestre, les actions émergentes ont continué leur hausse entamée en mars 2020, qui fait suite aux choix de politique monétaire des principales banques centrales, en particulier la Réserve fédérale (Fed) et la Banque centrale européenne (BCE) qui ont augmenté la taille de leur bilan avec un Quantitative Easing très agressif. A l’image du premier trimestre, les actions cycliques, et les segments de marchés dits « value » ont surperformé les valeurs de croissance, et ce malgré l’apparition de nouveaux variants qui menacent l’activité globale.

Le marché actions chinois a connu une forte pression baissière. Cette baisse n’est en rien corrélée aux indicateurs économiques chinois qui montrent toujours une croissance élevée malgré des politiques monétaires et fiscales plus orthodoxes que dans les autres grandes zones économiques. La Chine nous semble l’économie la mieux gérée en cette année de reprise économique, avec une faible inflation, des surplus en hausse dans la balance des paiements et une marge de manœuvre monétaire permettant à la Banque Centrale d’injecter des liquidités à tout moment afin de soutenir l’activité. La faiblesse du marché actions est due aux actions du gouvernement chinois, qui, pour protéger les consommateurs, a mis une pression importante sur de nombreuses sociétés chinoises cotées dont les pratiques étaient jugées anti-compétitives. Les premières sociétés visées étaient bien évidemment les leaders chinois des nouvelles technologies qui sont les grands vainqueurs de la révolution technologique en cours. Les équivalents chinois des GAFA, tels que Tencent, Alibaba, Meituan ou Pinduoduo. Puis les sociétés d’éducation à qui le gouvernement reproche des prix trop élevés. Enfin, en fin de trimestre, le gouvernement s’en est pris à la société Didi, équivalent chinois d’Uber, qui a osé faire le choix d’une cotation à New York alors que le gouvernement chinois poussait pour une cotation à Hong Kong. Didi fut puni par l’annonce d’une enquête pour violation de la loi sur la confidentialité des utilisateurs quelques jours après leur introduction en Bourse. Ces actions ont conduit à une baisse généralisée des marchés chinois, qui a pénalisé notre portefeuille, alors même qu’aucune des valeurs détenues dans le fonds n’était concernée par ces mesures.

Ajustements et positionnement actuel

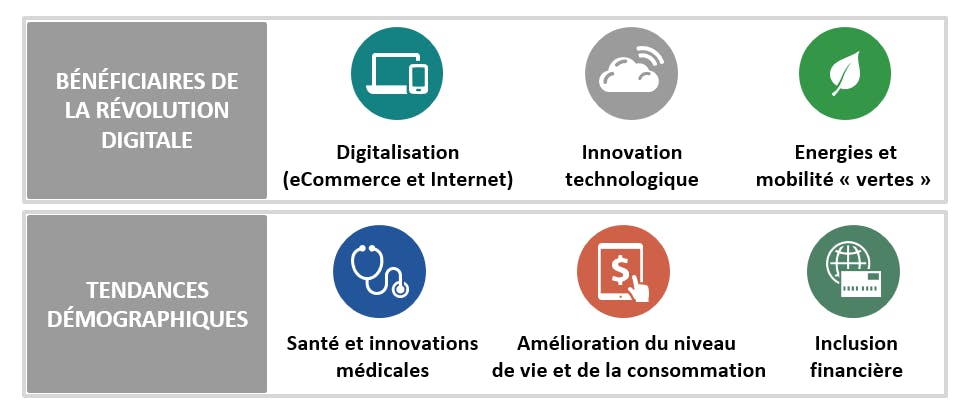

Carmignac Emergents privilégie les bénéficiaires de la révolution digitale et des tendances démographiques de long terme :

Sources : Carmignac, données des sociétés, 30/06/2021

Après la forte baisse du marché chinois, nous voyons aujourd’hui de belles opportunités d’achat, grâce à des valorisations très attractives. Nous avons ainsi profité de cette baisse pour renforcer certaines valeurs comme VIP Shop, qui traitait à des multiples excessivement bas (7 fois son ratio EBITDA, ratio mesurant l’excédent brut d’exploitation1), ainsi que JOYY, dont la valorisation semble ignorer totalement l’activité Bigo en Asie du Sud-Est qui selon nous vaut près de la moitié de la valorisation de la société. Nous avons également initié une nouvelle position sur la société New Oriental Education, après une baisse de 60% du titre qui nous paraissait excessive, d’autant que la société possède un bilan très solide après une grosse levée de fonds lors de sa deuxième cotation à Hong Kong.

Ailleurs en Asie, nous avons initié une participation dans la société japonaise Tokyo Electron. Même si le Japon n’est pas un pays émergent, Tokyo Electron tire les deux tiers de ses revenus de clients issus de pays émergents et nous semble ainsi appropriée pour Carmignac Emergents. Nous sommes investis sur le secteur des semi-conducteurs depuis plusieurs années. Ce marché bénéficie en effet d’une demande sans cesse croissante du fait de la révolution technologique en cours et qui devrait s’accélérer avec le recours croissant à la 5G, aux voitures autonomes et aux objets connectés. Au-delà des tendances porteuses de la demande, la structure de l’offre est plus particulièrement attrayante, avec des oligopoles très profitables. Aujourd’hui, notre investissement préféré pour cette thématique demeure Samsung Electronics, leader incontesté dans le segment de la mémoire (DRAM et Nand). Mais Tokyo Electron nous semble également très bien positionnée pour bénéficier des hausses considérables des dépenses d’investissement annoncées par les producteurs, la société possédant un quasi-monopole sur le segment des machines photovoltaïques2. Par ailleurs, la société coche toutes les cases de notre processus ISR et nos exigences en matière de gouvernance et de gestion des risques climatiques. L'entreprise a notamment fixé des objectifs très clairs et précis en matière de réduction des émissions carbone d'ici 2030 et 2050. Avec un tiers de membres indépendants au sein de son conseil d'administration, la société met en œuvre des politiques favorables aux actionnaires, notamment en matière de transparence et d’affectation des fonds propres.

Notre portefeuille est toujours principalement investi en Asie (75,8% des actifs nets3), qui affiche une croissance plus élevée et une meilleure gouvernance économique comparés aux autres marchés émergents et développés. Par ailleurs c’est également la région où nous identifions le gisement le plus important de sociétés innovantes dans le secteur des technologies et d’Internet qui sont déjà et continueront à être à la pointe de la révolution digitale. Il est également important de souligner que le Fonds a une exposition géographique diversifiée, avec des investissements importants en Amérique Latine (12,7% des actifs nets3) et en Russie (6,4% des actifs nets3). En effet, ces régions ayant des balances de paiements en surplus et des valorisations attractives après l’incroyable dépréciation de leurs devises en 2020, en complète décorrélation avec les prix des matières premières exportées.

Au cours du second trimestre, nous avons ainsi renforcé notre position dans la banque mexicaine Grupo Banorte ainsi que dans le secteur de la santé au Brésil avec Hapvida. Nous pensons toujours qu’en 2021 la hausse des marchés émergents devrait être plus homogène qu’en 2020 où seule l’Asie avait affiché des performances positives.

L’investissement responsable toujours au cœur de notre approche

Depuis son lancement en 1997, Carmignac Emergents associe notre ADN sur les pays émergents depuis 1989 à notre volonté de renforcer notre position d’acteur majeur de l’investissement responsable. Au travers de cette alliance d’expertises, nous cherchons à créer de la valeur pour nos investisseurs tout en ayant une empreinte positive sur la société et l’environnement.

![[Logo] Double Label ISR 450x240 [Logo] Double Label ISR 450x240](https://carmignac.imgix.net/uploads/article/0001/11/3f0cbd6155ed4714b53c2b442d8e3681f653b1f0.jpeg?auto=format%2Ccompress)

Classé article 8 selon la Sustainable Finance Disclosure Regulation (" SFDR ")4, le Fonds a ainsi obtenu la labellisation ISR de l’Etat français (2019), ainsi que le label belge Towards Sustainability (2020)5.

Notre portefeuille est aujourd’hui structuré autour de 6 grandes thématiques avec l’investissement socialement responsable (ISR) au cœur de notre processus :

Les portefeuilles de Carmignac sont susceptibles de modification à tout moment

Pour rappel, notre approche socialement responsable repose ainsi sur les piliers suivants :

- Investir avec sélectivité et conviction, privilégiant les thématiques de croissance durable, dans des secteurs sous-pénétrés et des pays aux fondamentaux macro-économiques solides.

- Investir avec un impact positif en privilégiant les sociétés apportant des solutions aux défis environnementaux et sociaux des pays émergents et en réduisant de 70% notre empreinte carbone par rapport à l’indice MSCI Emerging Markets.

- Investir de façon durable en prenant systématiquement en compte les critères environnementaux, sociaux et de gouvernance (ESG) dans notre analyse et nos décisions d’investissement.

Carmignac Emergents A EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Emergents A EUR Acc | +5.76 % | +5.15 % | +1.39 % | +18.84 % | -18.60 % | +24.73 % | +44.66 % | -10.73 % | -15.63 % | +9.51 % | +5.28 % |

| Indicateur de référence | +11.38 % | -5.23 % | +14.51 % | +20.59 % | -10.27 % | +20.61 % | +8.54 % | +4.86 % | -14.85 % | +6.11 % | +10.79 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Emergents A EUR Acc | -6.30 % | +6.90 % | +5.07 % |

| Indicateur de référence | -1.81 % | +4.35 % | +5.34 % |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | 4,00% du montant que vous payez au moment de votre investissement. Il s'agit du maximum que vous serez amené à payer. Carmignac Gestion ne facture pas de frais d'entrée. La personne en charge de la vente du produit vous informera des frais réels. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,50% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | 20,00% max. de la surperformance dès lors que la performance depuis le début de l'exercice est positive, dépasse la performance de l'indicateur de référence et si aucune sous-performance passée ne doit encore être compensée. Le montant réel variera en fonction de la performance de votre investissement. L'estimation des coûts agrégés ci-dessus inclut la moyenne des 5 dernières années, ou depuis la création du produit si celui-ci a moins de 5 ans. |

| Coûts de transaction : | 0,88% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |

Carmignac Emergents A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE ACTION : Risque que les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société impactent la performance.

RISQUE PAYS ÉMERGENTS : Risque d'écart des standards de fonctionnement et de surveillance des marchés "émergents" par rapport aux grandes places internationales avec implications sur les cotations.

RISQUE DE CHANGE : Risque lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation de l'OPCVM.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.

Source : Carmignac, 30/06/2021.

1 Source : Bloomberg, CLSA, Bernstein, données comptables de la société, 30/06/2021

2 Source : Bloomberg, CLSA, Gartner, WSTS, Bernstein, données des sociétés, 30/06/2021

3 Source : Carmignac au 30/06/2021

4 Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 : règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers. Pour plus d’informations, veuillez consulter [EUR-lex](https://eur-lex.europa.eu/eli/reg/2019/2088/oj « EUR-lex »)

5 Carmignac Emergents a obtenu les labels ISR français et belge. https://www.lelabelisr.fr/en/ ; https://www.towardssustainability.be/ ; https://www.febelfin.be/fr