Dette EM : les rendements sont de retour !

Comment investir avec flexibilité dans ce segment ?

De nouvelles opportunités sur les marchés émergents

Au cours de l’année 2022, les relèvement des taux directeurs par les principales banques centrales, conjugué à la guerre en Ukraine, ont provoqué un choc de volatilité sur les marchés émergents et développés. De fait, les prix élevés des matières premières, la hausse des taux, le lent redémarrage de l’économie chinoise et les incertitudes entourant l’approvisionnement en énergie de l’Europe ont contribué à intensifier les craintes d’une récession mondiale.

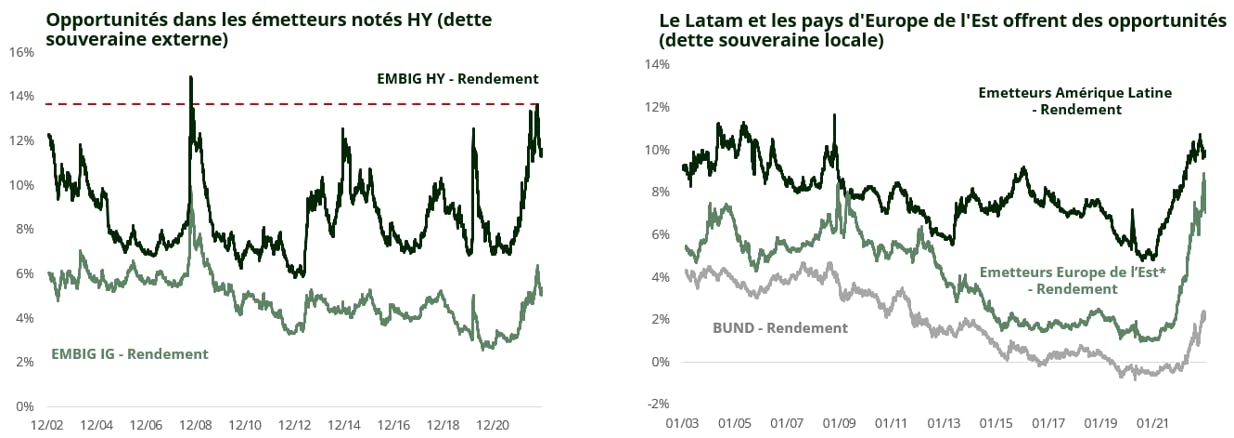

Dans ce contexte, les obligations ont connu leur pire marché baissier depuis 1929. Les marchés émergents n’ont pas été épargnés, comme le montrent, par exemple, les indices EMBIG (dette souveraine externe) et GBI-EM (dette souveraine locale), qui ont réalisé des performances annuelles parmi les plus faibles depuis leur création. Cependant, la violence de ce choc a créé des opportunités très intéressantes sur les marchés émergents, pour les raisons suivantes :

Les trois principaux vents contraires pour les marchés émergents en 2022 (Réserve fédérale, Chine et guerre en Ukraine) sont tous en train de se dissiper petit à petit, à des rythmes différents.

Les valorisations actuelles dans la dette émergente sont très attractives. Premièrement, le portage offert est élevé, proche des deux chiffres. Deuxièmement, les fondamentaux budgétaires des pays émergents sont relativement solides et l’inflation est relativement maitrisée, compte tenu des politiques restrictives menées après la pandémie.

Tirer parti du meilleur des deux mondes

Une gestion « non benchmarkée » présente l’avantage d’offrir le meilleur des deux mondes tant sur le segment de la dette externe que sur celui de la dette locale. En effet, Notre mandat flexible nous permet de nous affranchir des pays où les taux d'intérêt réel sont négatifs, à l’instar de la Pologne, l'Inde, le Golfe arabe, etc., ce que les Fonds benchmarkés ne peuvent pas faire.

Cette approche nécessite de gérer activement la sensibilité aux taux d’intérêt. À cet égard, nous privilégions principalement une exposition à la dette locale ainsi qu’à la dette externe des pays les moins avancés dans leur cycle de resserrement monétaire, comme ceux d’Europe centrale. En outre, nous estimons que les pays les plus proactifs en matière de hausse des taux et d’autres intervenus plus tardivement, comme le Mexique, restent attrayants.

Nous favorisons également les pays exportateurs de matières premières aux marges de crédit relativement élevées qui offrent une protection contre la hausse des taux et bénéficient de l’essor des matières premières grâce à leur solde exportateur (principalement en Amérique latine et en Afrique). Ces pays devraient profiter de l’augmentation des prix des matières premières ainsi que des investissements nécessaires des pays importateurs de matières premières pour pallier le manque de production de la Russie et de l’Ukraine dans les mois à venir.

Sources : Carmignac, Bloomberg, 30/12/2022.

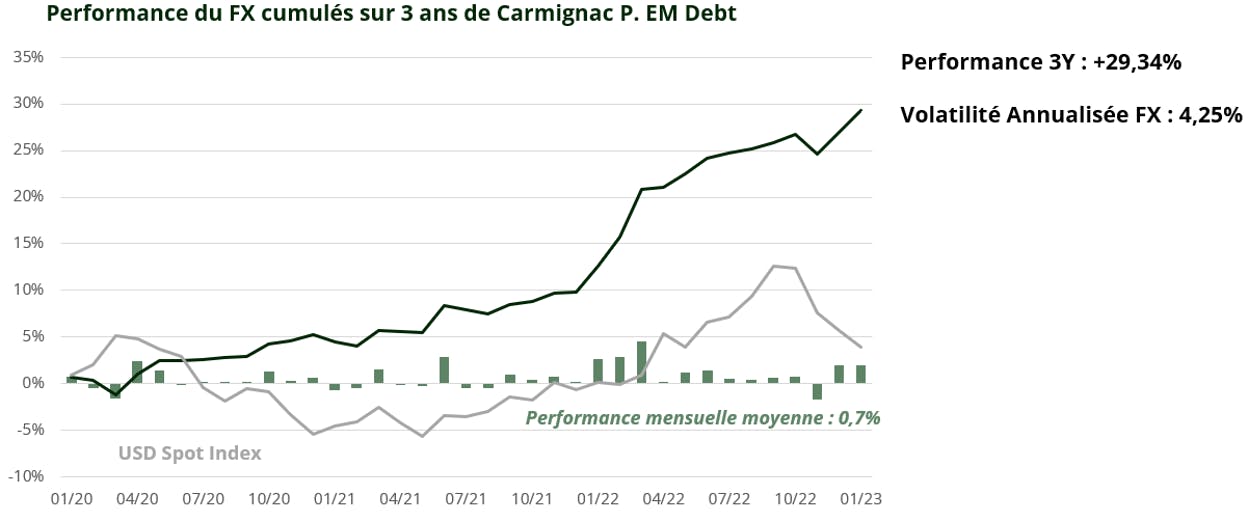

FX : moteur de performance supplémentaire & facteur de décorrélation

Une gestion active des devises est non seulement un véritable moteur de performance supplémentaire, mais aussi un important facteur de décorrélation. Nous privilégions actuellement les devises de la zone EMEA (couronne tchèque, forint hongrois) et d’Amérique latine (réal brésilien, pesos chilien et mexicain), où nous identifions des opportunités de portage élevé.

En outre, grâce à notre mandat flexible, il nous est possible d’ajuster le risque de notre portefeuille en augmentant ou en réduisant de manière tactique notre exposition aux devises fortes telles que l’euro, le dollar américain ou le yen afin de bénéficier des différents contextes du marchés des changes.

Ainsi, au cours de l’année 2022, notre panier de devises émergentes s’est avéré être un très bon contributeur à la performance du Fonds, profitant du contexte de dollar faible.

Preuve du concept : Carmignac P. EM Debt

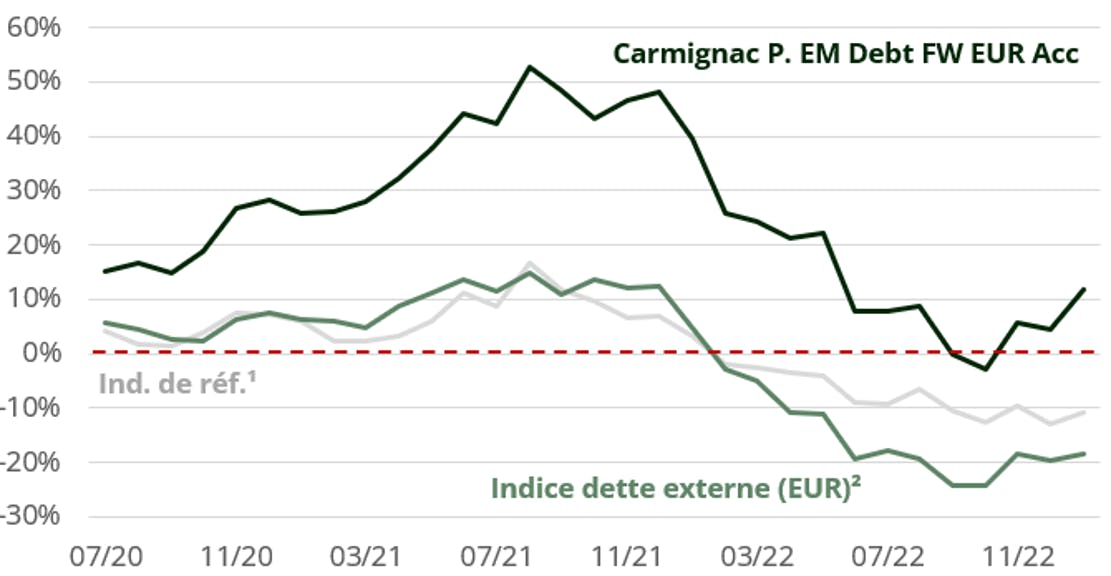

Quelle que soit la période de trois ans considérée, correspondant à la durée minimum de placement recommandée, le Fonds a atteint son double objectif : réaliser une performance positive et surperformer systématiquement son indicateur de référence (indice des obligations libellées en devises locales) malgré deux crises majeures, depuis son lancement il y a cinq ans et demi (le 31 juillet 2017).

Notons qu’il a également toujours battu l’autre indicateur de référence des marchés obligataires émergents, à savoir l’indice EMBIG, représentatif de la dette externe.

¹JP Morgan GBI - Emerging Markets Global Diversified Composite Unhedged EUR Index . ² EMBIG index (JPEIDHEU Index)

Les performances passées ne sont pas nécessairement indicatives des performances futures. Le rendement peut augmenter ou diminuer en raison des fluctuations des devises. Les performances sont nettes de frais (hors droit d'entrée acquis au distributeur).

Les taux locaux des marchés émergents ont été les principaux contributeurs à la performance récente du Fonds. S’ils avaient chuté à des niveaux déconnectés de l’inflation et des fondamentaux l’an passé, ils reviennent à la réalité depuis la fin du troisième trimestre 2022.

Rappelons que les pays émergents ont mis en place des mesures de soutien de moindre ampleur que leurs homologues développés durant la pandémie et que leurs taux d’inflation n’ont donc pas autant augmenté.

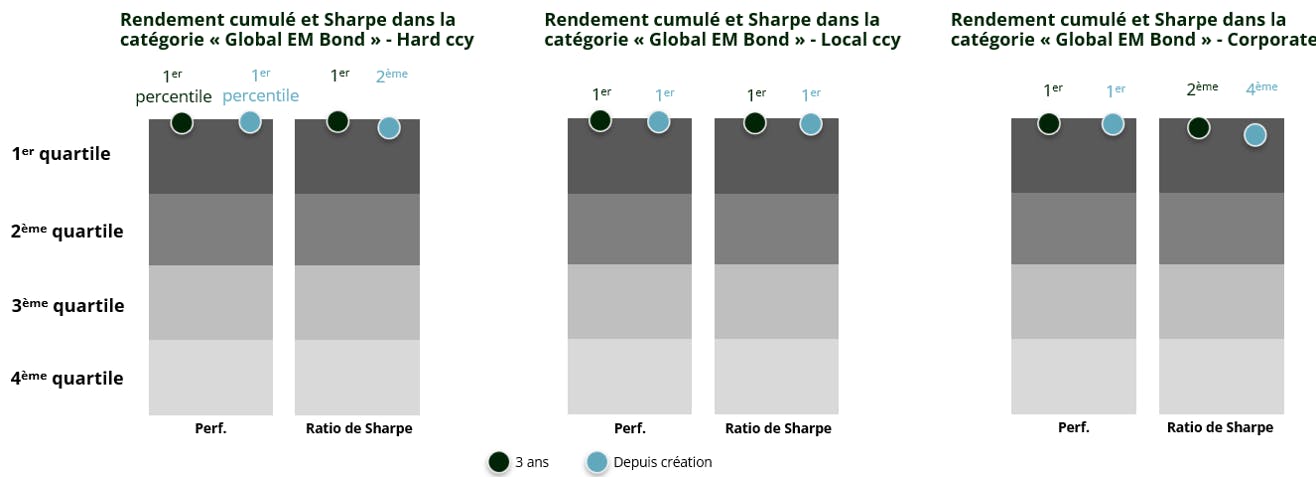

Enfin, la stratégie de gestion du Fonds a fait ses preuves, quelle que soit la catégorie considérée.

Part FW EUR Acc. Rendements en EUR. Ratio de Sharpe calculé à partir des rendements hebdomadaires. Taux sans risque : EONIA capitalisé quotidiennement. Les performances passées ne sont pas nécessairement indicatives des performances futures. Les performances sont nettes de frais (hors éventuels droits d'entrée prélevés par le distributeur). Le rendement peut augmenter ou diminuer en fonction des fluctuations des devises. Carmignac Portfolio EM Debt FW EUR Acc (ISIN : LU1623763734) était dans la catégorie Alt - Long/Short Credit Morningstar mais a été déplacé vers la catégorie Global Emerging Markets Bond début février 2020, les résultats ont donc été simulés dans cette catégorie.

Depuis son lancement (le 31 juillet 2017), le Fonds affiche un solide historique de performance. Aussi bien sa performance que son ratio de Sharpe s’inscrivent dans le 1er décile de sa catégorie Morningstar sur son horizon de placement recommandé et depuis sa création.

En outre, Joseph Mouawad est noté « AAA » par Citywire et notre expertise en dette émergente est classée « GOLD » dans la catégorie « Obligations – Dette émergente libellée en devise forte » également par Citywire.

Il est à noter que notre historique de performance solide n’a pas été obtenu au prix d’une prise de risque excessive, comme l’illustrent nos pertes maximales constatées, conformes à celles de notre catégorie.

Carmignac Portfolio EM Debt FW EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

PAYS ÉMERGENTS: Les conditions de fonctionnement et de surveillance des marchés "émergents" peuvent s’écarter des standards prévalant pour les grandes places internationales et avoir des implications sur les cotations des instruments cotés dans lesquels le Fonds peut investir.

TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

RISQUE DE CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.

Carmignac Portfolio EM Debt FW EUR Acc

| 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

2024 (YTD) ? Depuis le début de l'année |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| Carmignac Portfolio EM Debt FW EUR Acc | - | - | - | +1.10 % | -9.97 % | +28.88 % | +10.54 % | +3.93 % | -9.05 % | +15.26 % | +0.37 % |

| Indicateur de référence | - | - | - | +0.42 % | -1.48 % | +15.56 % | -5.79 % | -1.82 % | -5.90 % | +8.89 % | +0.38 % |

Défilez à droite pour voir le tableau dans sa totalité

| 3 ans | 5 ans | 10 ans | |

|---|---|---|---|

| Carmignac Portfolio EM Debt FW EUR Acc | +1.23 % | +6.93 % | - |

| Indicateur de référence | +0.43 % | +0.15 % | - |

Défilez à droite pour voir le tableau dans sa totalité

Source : Carmignac au 28/06/2024

| Coûts d'entrée : | Nous ne facturons pas de frais d'entrée. |

| Coûts de sortie : | Nous ne facturons pas de frais de sortie pour ce produit. |

| Frais de gestion et autres frais administratifs et d’exploitation : | 1,05% de la valeur de votre investissement par an. Cette estimation se base sur les coûts réels au cours de l'année dernière. |

| Commissions liées aux résultats : | Aucune commission de performance n'est prélevée pour ce produit. |

| Coûts de transaction : | 0,57% de la valeur de votre investissement par an. Il s'agit d'une estimation des coûts encourus lorsque nous achetons et vendons les investissements sous-jacents au produit. Le montant réel varie en fonction de la quantité que nous achetons et vendons. |