Flash Note

Visibilité et diversification pour investir sur les marchés du crédit

- Publié

-

Longueur

6 minute(s) de lecture

Caractérisée par une inflation persistante, des taux d’intérêt en hausse et des risques géopolitiques croissants, l’année 2022 a été particulièrement complexe pour les investisseurs, et l’incertitude devrait perdurer. Dans ce contexte, existe-t-il une alternative pour investir ?

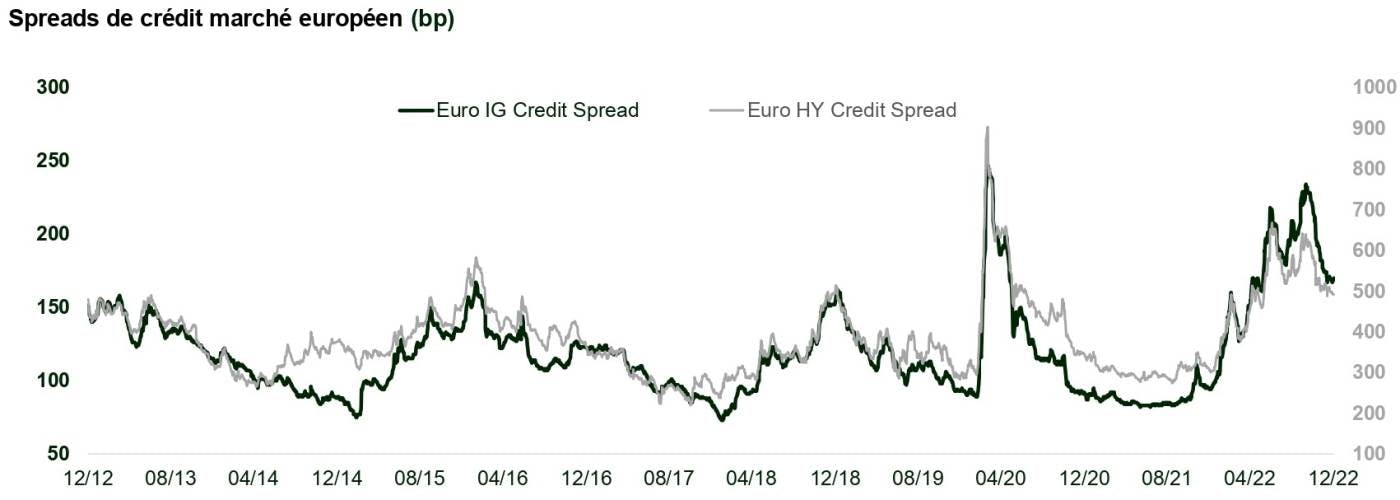

Les marchés obligataires internationaux ont subi des pertes historiques en première partie d’année, mais c’est ce qui a rendu les valorisations actuelles extrêmement attractives, plus particulièrement sur le marché du crédit, où les spreads ont atteint des niveaux historiques :

Spreads de crédit marché européen (bp)

Source: Bloomberg, 03/01/2023.

Dans cet environnement de marché complexe, opter pour une stratégie de portage peut être une option adaptée, alliant diversification, au travers de titres sélectionnés de manière rigoureuse, et visibilité, avec une indication de rendement connue à l’avance et une date d’échéance claire.1

Carmignac Credit 2027 en bref

Géré par les experts du crédit chez Carmignac, Carmignac Credit 2027 entend mettre en œuvre une stratégie de détention de long-terme, dite de portage, d’obligations d’entreprises. Le Fonds cherche à offrir une appréciation du capital investi sur un horizon de 5 ans tout en permettant aux investisseurs de profiter d’une échéance anticipée si la performance du Fonds atteint ou dépasse une performance jugée opportune avant le terme, telle que définie dans le prospectus du Fonds1 .

1Veuillez consulter le prospectus du Fonds pour plus d’informations concernant l’objectif de gestion. Il ne constitue en aucun cas une promesse de rendement ou de performance du Fonds, la performance n’est pas garantie. Le Fonds présente un risque de perte en capital.

2Source : 31/01/2023. « Yield to maturity » : Il s'agit du taux de rendement actuariel brut calculé sur une hypothèse de remboursement à maturité des obligations constituant le portefeuille.

3Source et Copyright: Citywire. Citywire Fund Manager Ratings et Citywire Rankings appartiennent à Citywire Financial Publishers Ltd (« Citywire ») et à © Citywire 2022. Tous droits réservés.

4Sur l'ensemble des portefeuilles de Carmignac.

5Source: Carmignac, Morningstar, 30/12/2022. Catégorie Morningstar: EUR Flexible Bond. Pour la part A EUR Acc. Les performances passées ne préjugent pas des performances futures. Elles sont nettes de frais (hors éventuels frais d’entrée appliqués par le distributeur). Le rendement peut varier à la hausse comme à la baisse en raison des fluctuations des devises, pour les parts qui ne sont pas couvertes contre le risque de change. La référence à un classement ou à un prix ne préjuge pas des classements ou des prix futurs de ces OPC ou de la société de gestion. Morningstar Rating™ : © 2022 Morningstar, Inc. Tous droits réservés. Les informations du présent document : -appartiennent à Morningstar et / ou ses fournisseurs de contenu ; ne peuvent être reproduites ou diffusées ; ne sont assorties d'aucune garantie de fiabilité, d'exhaustivité ou de pertinence. Ni Morningstar ni ses fournisseurs de contenu ne sont responsables des préjudices ou des pertes découlant de l'utilisation desdites informations.

Carmignac Credit 2027 A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUE DE LIQUIDITÉ: Le Fonds peut détenir des titres dont les volumes échangés sur le marché sont réduits et qui, dans certaines circonstances, peuvent avoir un niveau de liquidité relativement faible. Dès lors, le Fonds est exposé au risque qu’une position ne puisse être liquidée en temps voulu au prix souhaité.

RISQUE LIÉ A L'IMPACT DES TECHNIQUES TELLES QUE LES PRODUITS DÉRIVÉS : Risques de fortes pertes liées à ces instruments.

Risques inhérents :

RISQUE DE CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE LIQUIDITÉ: Le Fonds peut détenir des titres dont les volumes échangés sur le marché sont réduits et qui, dans certaines circonstances, peuvent avoir un niveau de liquidité relativement faible. Dès lors, le Fonds est exposé au risque qu’une position ne puisse être liquidée en temps voulu au prix souhaité.

RISQUE DE GESTION DISCRÉTIONNAIRE: L’anticipation de l’évolution des marchés financiers faite par la société de gestion a un impact direct sur la performance du Fonds qui dépend des titres sélectionnés.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé

Carmignac Portfolio Credit A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE TAUX D’INTÉRÊT : Risque d'une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CHANGE : Risque lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation de l'OPCVM.

RISQUE LIÉ A L'IMPACT DES TECHNIQUES TELLES QUE LES PRODUITS DÉRIVÉS : Risques de fortes pertes liées à ces instruments.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.