Flash Note

La Chine, un marché incontournable pour les investisseurs en 2023?

- Publié

-

Longueur

7 minute(s) de lecture

Les marchés financiers chinois ont subi récemment une forte volatilité imputable à un durcissement de la réglementation, aux tensions géopolitiques et au ralentissement économique causé par une politique « zéro Covid » draconienne. Toutefois, 2023 – l’année du Lapin d’Eau, symbole de paix et de retour à la normale, entre autres – pourrait ouvrir un nouveau chapitre pour les actions chinoises et offrir de nombreuses opportunités, en particulier dans les secteurs liés à la consommation.

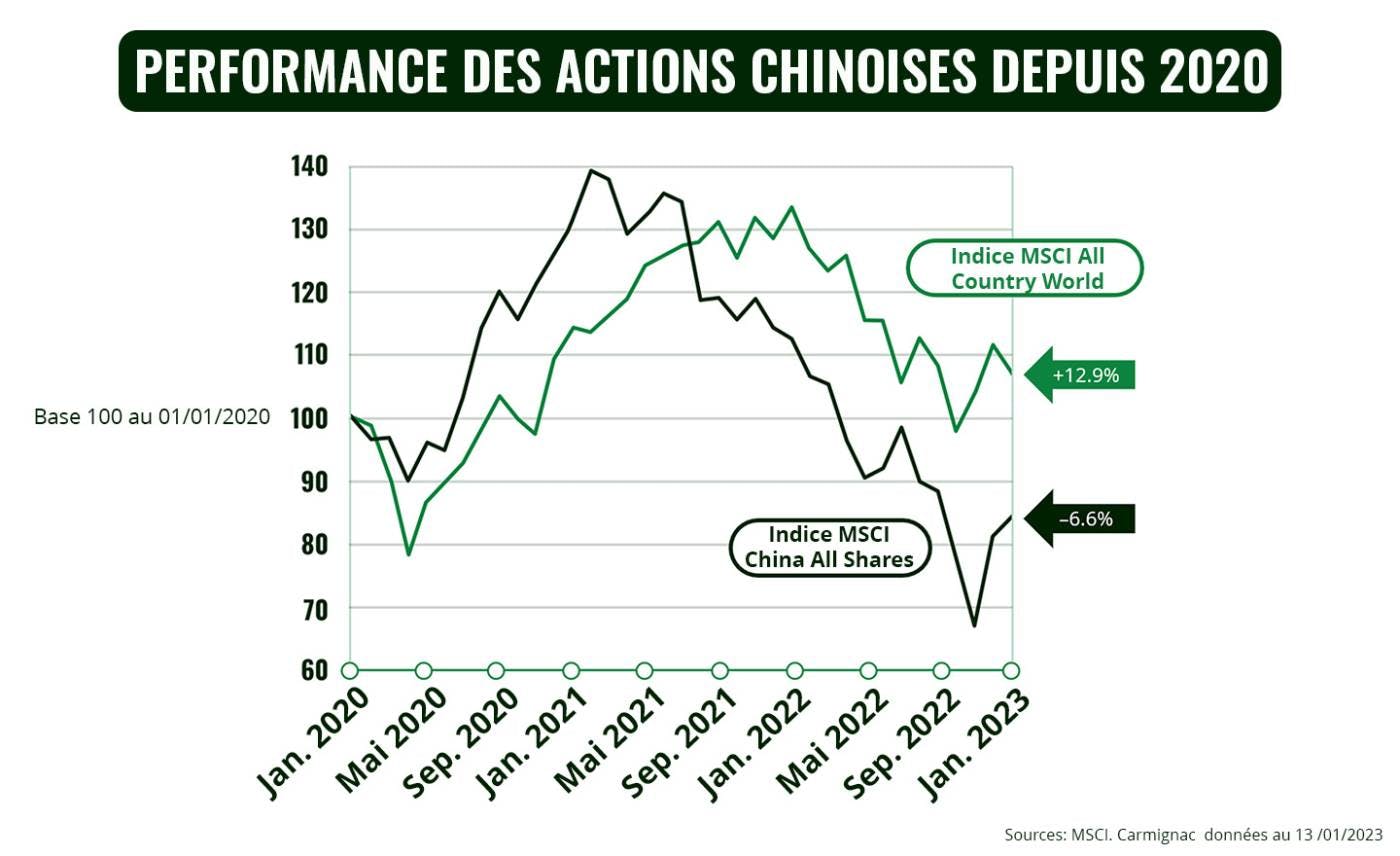

Les actions chinoises avaient enregistré de solides performances en 2020, avant de s’effondrer en 2021–2022 sous l’effet de plusieurs décisions politiques et d’autres événements qui ont accru la nervosité des investisseurs étrangers. Citons ainsi un durcissement de la réglementation dans certains secteurs, les déboires financiers du géant immobilier Evergrande et les exigences de transparence plus strictes imposées aux sociétés chinoises cotées aux États-Unis – sans oublier la très stricte politique « zéro Covid » de Pékin, ou les craintes d’invasion de Taïwan dans le sillage de l’offensive russe en Ukraine.

Toutefois, 2023 devrait être une année de normalisation pour l’économie et les marchés financiers du pays, ce qui pourrait inciter les investisseurs à s’intéresser aux actions chinoises. Voici les raisons pour lesquelles nous estimons que les investisseurs internationaux devraient envisager de faire une place à la Chine dans leurs portefeuilles.

Un horizon qui s’éclaircit

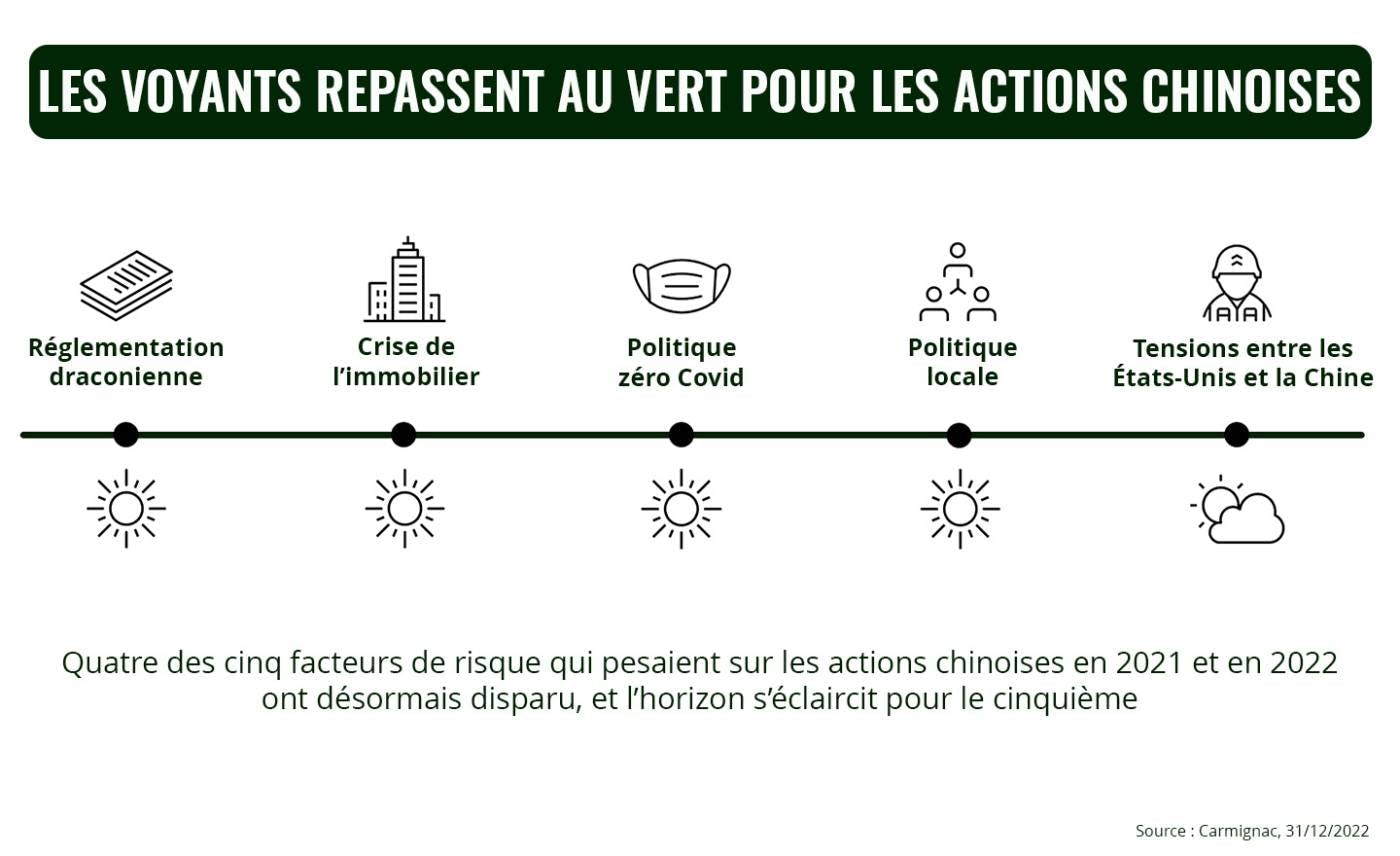

Les actifs chinois ont fait l’objet de ventes massives ces deux dernières années, sous l’effet de cinq facteurs de risque : le durcissement de la réglementation, en particulier pour les grands acteurs d’internet, la crise de l’immobilier, la politique zéro Covid, des considérations politiques locales et les tensions entre la Chine et les États-Unis.

Concernant les quatre premiers points, les voyants sont tous repassés au vert. Non seulement le pays a mis un terme à cette phase de durcissement de la réglementation, mais il a en outre pris des mesures de soutien au secteur privé, aux géants d’internet et au monde de l’immobilier. Ajoutons que le gouvernement a mis en œuvre des changements concrets depuis le Congrès du parti, en octobre dernier. La politique zéro Covid a été levée et la Chine a rouvert ses frontières le 8 janvier – certes un peu brusquement, mais ce revirement était nécessaire et il constitue une bonne nouvelle pour le pays comme pour le reste du monde.

S’agissant des tensions géopolitiques avec les États-Unis, les risques n’ont pas disparu sachant que les deux pays resteront de grands rivaux. Les tensions entre les États-Unis et la Chine, qui si elles sont remontées après l'incident du "ballon espion" chinois, ne devraient pas s'intensifier selon nous. Nous pensons que la reprise économique post-covid sera le principal moteur des actions chinoises en 2023.

Dans le même temps, l’organisme chargé de contrôler la procédure d’audit des sociétés cotées aux États-Unis, le PCAOB (Public Company Accounting Oversight Board), a annoncé avoir terminé sans incident l’examen d’un premier ensemble de sociétés chinoises et il a obtenu le droit d’inspecter certaines entreprises chinoises. Si ces avancées repoussent à 2025 le risque de voir les groupes chinois rayés de la cote aux États-Unis, les dernières déclarations des autorités américaines laissent de plus en plus espérer que de telles radiations pourront être évitées. Ces nouvelles sont arrivées juste au moment où les principaux décideurs chinois, réunis lors de la Conférence centrale sur le travail économique (le principal événement économique du pays) annonçaient vouloir faire de l’encouragement de la demande intérieure une priorité pour 2023.

Compte tenu de la réouverture plus précoce que prévu de l’économie chinoise, de la poursuite de l’assouplissement des mesures de l’État et du revirement manifeste du gouvernement en faveur de la croissance, nous pouvons nous attendre à ce que l’activité redémarre en 2023 ; même si la rapidité de la levée des restrictions peut induire quelques difficultés à court terme.

Nous estimons désormais que la croissance du PIB chinois devrait commencer à remonter au deuxième trimestre, pour atteindre environ 5.0% sur l’année pleine, ce qui ferait de la Chine la seule grande économie du monde à connaître une accélération de la croissance de son PIB.

Des perspectives de croissance optimistes, alimentées par la demande intérieure

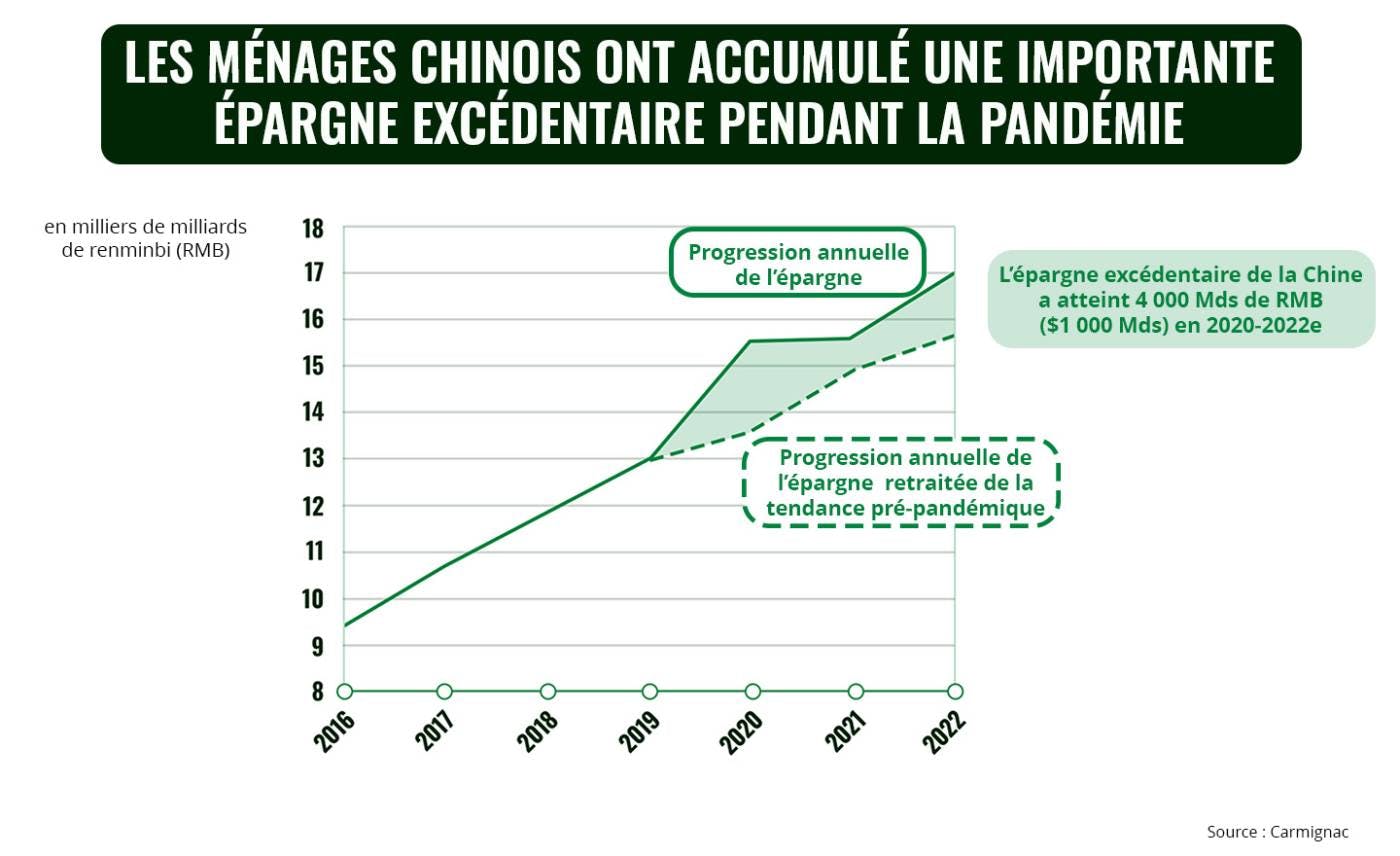

Certes, une hausse des infections au Covid risque de peser sur les dépenses des ménages en première partie d’année, mais la situation devrait s’améliorer dès le deuxième trimestre, avec la mise en œuvre par Pékin de sa politique d’encouragement de la croissance et de la consommation. En outre, les dépenses des ménages seront sans doute également tirées à la hausse par :

la consommation de l’épargne excédentaire qu’ils ont accumulée. Les ménages chinois détiennent à ce jour une épargne excédentaire de presque 18 000 milliards de renminbi (2 500 milliards d’euros), dont 4 000 milliards de renminbi thésaurisés depuis 2020, principalement en raison des confinements ;

la reprise du marché du travail. En Chine, presque un emploi sur cinq suppose un contact physique et se trouve, à ce titre, susceptible d’être affecté par la situation sanitaire. Il s’ensuit que la suppression de la politique zéro Covid et la réouverture totale de l’économie pourraient stimuler à la fois l’offre (emplois) et la demande (dépenses des ménages), ce qui devrait encourager un rebond de la consommation.

D’autres moteurs de croissance structurels favorables à la demande intérieure chinoise existent : une population de 1,4 milliard d’habitants, un PIB par habitant de plus de 12 500 dollars, une augmentation de la part du revenu des ménages consacrée à la consommation et une multiplication par cinq de la consommation totale des ménages entre 2005 et 2020.

Si, en outre, nous examinons la consommation des ménages en pourcentage du PIB, nous constatons que les dépenses des consommateurs chinois, en particulier dans les zones rurales, recèlent encore une marge de croissance substantielle. Aujourd’hui, la consommation des ménages représente 54,3 % du PIB de la Chine, un pourcentage relativement faible par rapport aux autres grands pays émergents et aux économies développées (il atteint 82,6 % aux États-Unis1 par exemple) ; ce qui illustre bien cette marge de progression considérable.

Tous ces facteurs laissent donc prévoir une hausse soutenue des dépenses de consommation chinoises, ce qui devrait alimenter la croissance du chiffre d’affaires des entreprises du pays positionnées sur les secteurs concernés au cours des prochaines années.

Trois autres raisons de s’intéresser aux actions chinoises

Le marché a beau être immense, il reste sous-représenté et sous-investi

Le marché chinois des actions – à savoir les actions A, les actions H, les ADR et les actions S – affiche une capitalisation boursière cumulée de plus de 19 000 milliards de dollars2, ce qui en fait la deuxième place mondiale derrière les États-Unis, et compte plus de 6 000 sociétés cotées. Il est donc tout simplement impossible pour les investisseurs de ne pas s’y intéresser aujourd’hui.

Pourtant, malgré sa taille et sa dynamique, le marché d’actions chinois reste sous-représenté dans les allocations d’actifs et dans les indices d’actions mondiaux. Les sociétés chinoises ne pèsent ainsi qu’environ 3.6% de l’indice MSCI All Country World, contre 60.4% pour les sociétés américaines et 5.6% pour les japonaises. Les portefeuilles des investisseurs étrangers sont sous-pondérés à hauteur 4% sur les actions cotées en Chine.

Des valorisations attractives pour les sociétés chinoises

Bien que l’indice MSCI China ait déjà progressé de 35 % par rapport à son plus-bas d’octobre3, stimulé par les perspectives de réouverture du pays, nous restons convaincus du potentiel de hausse du marché chinois, dont les valorisations restent attrayantes. L’indice MSCI China affiche en effet un PER d’environ 11x, à peine inférieur à sa moyenne sur dix ans, tandis que les actions mondiales se négocient sur la base d’un PER d’environ 15x.

Nous distinguons en outre une dynamique positive pour les résultats des entreprises chinoises. Contrairement aux États-Unis, où les résultats vont sans doute marquer le pas, les bénéfices des entreprises chinoises vont probablement se redresser. La plupart d’entre elles ayant réduit les coûts ces trois dernières années, on peut s’attendre à ce que la croissance de leur chiffre d’affaires débouche sur une remontée des bénéfices en 2023.

La Chine comme facteur de diversification d’un portefeuille

Les actions chinoises peuvent représenter un vecteur efficace de diversification géographique d’un portefeuille en raison de leur faible corrélation avec les autres marchés boursiers (en particulier dans le cas des actions A de Chine continentale).

En outre, la société chinoise est en train de devenir très vite plus connectée, plus urbaine, plus innovante et plus soucieuse de développement durable, autant de mutations structurelles dont les investisseurs en actions peuvent tirer le meilleur parti par le biais de placements thématiques. Nous distinguons un potentiel particulièrement significatif dans quatre domaines clés de cette nouvelle économie : 1) l’innovation technologique et industrielle, 2) la santé, 3) la transition écologique et 4) la montée en gamme de la consommation. Ce dernier thème, en particulier, devrait se traduire par de bonnes performances en 2023 compte tenu du taux d’épargne record des ménages chinois.

Après 20 mois difficiles, 2023 pourrait marquer un nouveau départ pour les marchés financiers chinois et le fait que la Chine devienne une catégorie d’actifs stratégique pour les investisseurs internationaux n’est plus qu’une question de temps. S’il convient toutefois de ne pas perdre de vue certains risques (comme une flambée des contaminations au Covid ou certains événements géopolitiques), nous pensons qu’il est possible d’en atténuer un grand nombre au moyen d’une gestion active du portefeuille. Chez Carmignac, nous sommes convaincus qu’une approche sélective, indépendante de la structure des grands indices boursiers, est essentielle pour identifier les opportunités de placement les plus attrayantes, en particulier sur le vaste marché d’actions chinois. C’est pourquoi nos investissements en Chine restent ciblés sur nos convictions phares, qui tendent à s’écarter de la composition des principaux indices d’actions du pays.

1Source : Banque mondiale, dépenses de consommation finale en % du PIB (https://data.worldbank.org/indicator/NE.CON.TOTL.ZS?locations=CN)

2Sources : Bloomberg, CICC Research, 2022

3Source : Bloomberg, rendement de l’indice MSCI China en USD entre le 31/10/2022 et le 30/12/2022